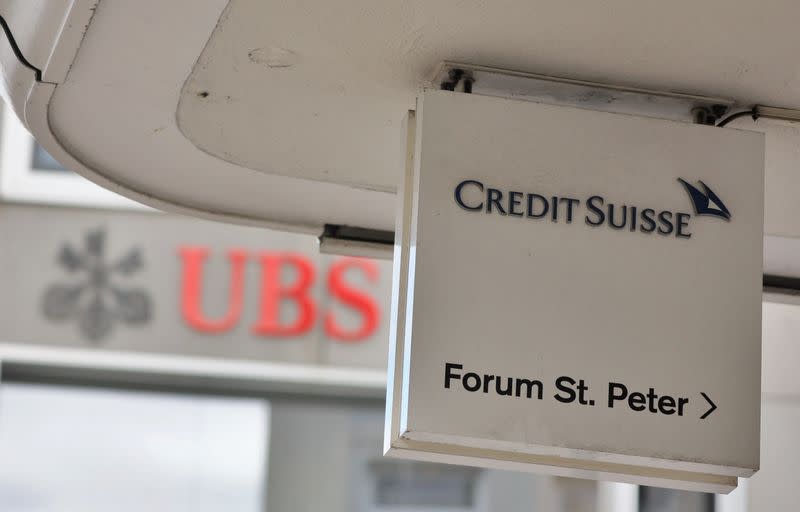

UBS completará la compra de Credit Suisse tan pronto como el 12 de junio

Por John Revill

ZÚRICH, 5 jun (Reuters) - UBS declaró el lunes que completará su adquisición de Credit Suisse "tan pronto como el 12 de junio", creando un banco suizo gigante con un balance de 1,6 billones de dólares tras un rescate orquestado por el Estado suizo a principios de este año.

La finalización está sujeta a que la declaración de registro, que cubre las acciones que se entregarán, sea declarada efectiva por la Comisión del Mercado de Valores de Estados Unidos, y al cumplimiento, o renuncia por parte de UBS, de otras condiciones de cierre restantes, añadió.

"UBS espera completar la adquisición de Credit Suisse a partir del 12 de junio de 2023. En ese momento, Credit Suisse Group AG se fusionará con UBS Group AG", dijo UBS en un comunicado.

El mayor banco de Suiza acordó el 19 de marzo pagar 3.000 millones de francos suizos (3.370 millones de dólares) y asumir hasta 5.000 millones de francos en pérdidas por su rival suizo más pequeño después de que un derrumbe en la confianza de los clientes lo llevara al borde del colapso, lo que llevó a las autoridades suizas a actuar para evitar una crisis bancaria más amplia.

Una vez concluida la operación, las acciones y los American Depositary Shares (ADS) de Credit Suisse dejarán de cotizar en la SIX Swiss Exchange (SIX) y en la New York Stock Exchange (NYSE), añadió UBS.

En el marco de la adquisición de todas las acciones, los accionistas de Credit Suisse recibirán una acción de UBS por cada 22,48 acciones que posean.

Una vez que se cierre formalmente el acuerdo, el grupo combinado supervisará activos por valor de 5 billones de dólares, lo que dará a UBS de la noche a la mañana una posición de liderazgo en mercados clave que, de otro modo, necesitaría años para crecer en tamaño y alcance. UBS ha dicho que el banco combinado será el "líder indiscutible en Suiza".

El megabanco dará empleo a 120.000 personas en todo el mundo, aunque ya ha anunciado que en el futuro recortará puestos de trabajo para aprovechar las sinergias y reducir costes.

UBS se había apresurado a cerrar la operación en un tiempo récord, con la esperanza de dar mayor seguridad a los clientes y empleados de Credit Suisse y evitar salidas.

La operación estaba respaldada por 200.000 millones de francos de liquidez del banco central suizo, así como por el compromiso del Gobierno de asumir hasta 9.000 millones de francos de pérdidas, además de las que sufragaría UBS.

su dirección ha intentado asegurar a los accionistas y al público suizo que la "hercúlea tarea" de absorber a su rival dará sus frutos y no se convertirá en una carga para el contribuyente.

Para Credit Suisse, que ha luchado por recuperar la confianza de los clientes tras años de errores y escándalos, la confusión desatada por la quiebra de dos bancos estadounidenses de tamaño medio en marzo fue la gota que colmó el vaso.

Cuando el precio de sus acciones se desplomó, las retiradas de efectivo se aceleraron y la inyección de liquidez de 54.000 millones de dólares del banco central sólo supuso un alivio temporal para esta entidad de 167 años, las autoridades suizas intervinieron y orquestraron el acuerdo con UBS en un fin de semana de mediados de marzo.

(1 $ = 0,8889 francos suizos)

(Reporte de John Revill; Edición de Tomasz Janowski, editado en español por José Muñoz)

Yahoo Finanzas

Yahoo Finanzas