Los vigilantes de los bonos mandan en los mercados emergentes

(Bloomberg) -- El presidente nigeriano, Bola Tinubu, no tardó mucho en comprender su situación. Con las reservas de divisas del país menguando, eran los inversionistas, y no los responsables políticos, quienes mandaban. Así que, en su segunda semana en el cargo, les dio lo que querían, despidiendo al jefe del banco central y devaluando la moneda.

Lo más leído de Bloomberg

Días antes, Recep Tayyip Erdogan, quien ha liderado Turquía por años, había llegado a regañadientes a la misma conclusión. Salieron los arquitectos de la intrincada red de normas y restricciones económicas y entraron los profesionales de Wall Street para simplificar la política y atraer de nuevo a los inversionistas descontentos. Las acciones y los bonos se dispararon.

Esta es la nueva dinámica de poder en un mundo en el que las tasas de interés suben rápidamente. Los inversionistas exigen ortodoxia económica y, por primera vez en casi dos décadas, están en condiciones de hacer oír su voz. En todo el mundo en desarrollo —en Colombia, Egipto y, hasta cierto punto, incluso en Argentina, un eterno paria del mercado — los Gobiernos se están alejando de las políticas heterodoxas.

Cuando las tasas de interés en los países del G7 se acercaban a cero y el dinero fluía libremente por todo el mundo, en los círculos políticos no existía mucha preocupación por alienar a los inversionistas. Pero cuando esos inversionistas pueden repentinamente ganar un 5% o más —sin estrés— colocando su dinero en bonos del Tesoro de Estados Unidos o en bonos corporativos de alta calificación, los responsables políticos tienen que trabajar mucho más duro para atraerlos y que proporcionen el financiamiento necesario para pagar a los profesores, construir carreteras e impulsar el crecimiento económico.

Eso significa ofrecer rendimientos astronómicamente elevados —un enfoque insostenible a largo plazo— o comprometerse con el tipo de políticas básicas que desde hace tiempo favorece la comunidad de Davos: austeridad fiscal, intervención limitada del Gobierno en la economía y normas sencillas para la entrada y salida de dinero del país.

“Se tiene esta batalla entre aplacar a la persona común y corriente, así como a la gente que votó por uno, y mantener a los inversionistas externos, que obviamente ayudan a la balanza de pagos y las reservas”, dijo Mark Hughes, que gestiona una parte de los US$400.000 millones en activos de Western Asset Management. “En última instancia, cuando vemos a políticos o encargados de la política monetaria tomar decisiones difíciles, para nosotros eso es algo bueno”.

Las historias de reformas están resultando ser algunas de las mayores sorpresas en un año en el que los mercados emergentes no han estado a la altura del optimismo de los inversionistas, mientras la reapertura de China se desvanecía y los banqueros centrales seguían subiendo las tasas de interés.

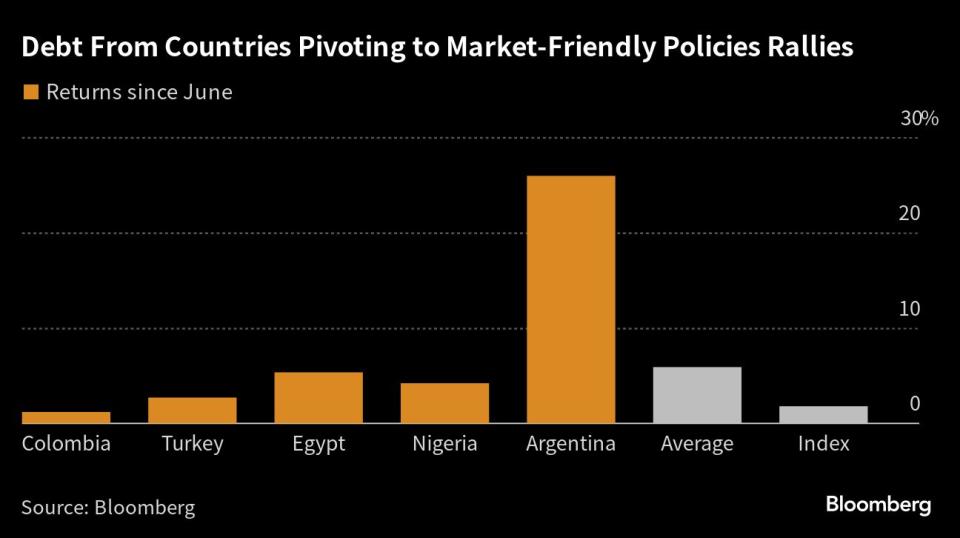

En promedio, los bonos soberanos de cinco países (Argentina, Colombia, Egipto, Nigeria y Turquía ) han ofrecido a los inversionistas una rentabilidad del 7,8% desde principios de junio, frente al 0,4% de la deuda pública de países en desarrollo. Los bonos de Egipto lideraban las alzas en los mercados emergentes el martes, según un índice de Bloomberg.

Los cambios son el último de un tira y afloja de larga data entre los funcionarios del Gobierno y los vigilantes de los bonos, como el economista Ed Yardeni llamó a los inversionistas en la década de 1980 por su capacidad para imponer castigos cuando desaprobaban las decisiones de política.

Su influencia ha disminuido mucho este siglo, ahogada por la flexibilización cuantitativa en todo el mundo desarrollado, pero el papel clave que desempeñó el mercado de bonos en la caída del Gobierno de Liz Truss tras solo 44 días demostró que el equilibrio de poder estaba cambiando de nuevo. El Reino Unido, por supuesto, no es una nación en vías de desarrollo —a pesar de las burlas de sus críticos más duros— y, sin embargo, el mensaje fue claro como el agua: es un momento peligroso para la experimentación fiscal o para cualquier política de naturaleza no convencional.

Los altos costos de endeudamiento están obligando a los directores financieros de las empresas y a los ministros de finanzas a seguir las reglas del mercado o arriesgarse a ser castigados. Hoy, los bonos de 16 países emergentes cotizan 10 puntos porcentuales o más por encima de bonos similares del Tesoro estadounidenses, el umbral que se considera distressed. Hace cuatro años, eran solo tres.

“Los países se están dando cuenta que no pueden seguir el camino del Líbano, de Venezuela o de Zimbabue en su día, de seguir haciendo las cosas de manera irresponsable”, dijo Charles Robertson, director de estrategia macro de Frontier Investment Management Partners. “Lo están haciendo antes de colapsar, antes de que la situación estalle”.

Los administradores de dinero no han tardado en recompensarlos cuando cambian de rumbo. Llevaron al peso colombiano a un repunte récord después de que la ambiciosa agenda social del presidente de izquierda Gustavo Petro se viera obstaculizada en el Congreso. Compraron bonos argentinos tras la nominación de Sergio Massa como candidato a presidente del peronismo, que fue interpretada como una señal de que las elecciones de octubre darían paso a una Administración más favorable al mercado.

En Egipto, que había perdido su posición como favorito de los inversionistas, los bonos registraron el mayor repunte de los mercados emergentes tras la intensificación de los esfuerzos del Gobierno por vender activos estatales. Y en Turquía, los inversionistas extranjeros se volcaron en las acciones al ritmo más rápido en más de dos años tras la decisión del nuevo equipo económico de Erdogan de dejar de utilizar las reservas internacionales para intervenir en el mercado de divisas.

Qué dice Bloomberg Economics:

“El tan esperado giro político de Turquía por fin llegó, y es probable que afecte al crecimiento hasta 2024. El banco central inició un ciclo de endurecimiento a fuego lento en junio con una subida inicial de tasas de 650 puntos básicos y una reducción parcial de la regulación macroprudencial, todo ello en línea con nuestras previsiones anteriores”.

- Selva Bahar Baziki, economista

En pocos lugares se produjo un cambio tan drástico como en Nigeria, que los inversionistas habían evitado en gran medida en los últimos años ante la preocupación de que una política monetaria poco ortodoxa estuviera avivando la inflación.

Tras los cambios de Tinubu, la moneda perdió valor inmediatamente frente al dólar y los bonos globales subieron a sus niveles más altos del año.

“Nigeria es el ejemplo más obvio de que las nuevas medidas han despertado al mercado y pueden marcar una gran diferencia fundamental”, afirma Nick Eisinger, administrador de fondos de Vanguard Asset Services, que tenía una sobreponderación de la deuda en anticipo a los cambios de Tinubu. “La situación era tan negativa antes y luego hemos tenido iniciativas políticas muy rápidas del nuevo presidente”.

Límites del repunte

Aun así, hay dudas sobre cuánto puede durar el repunte. Algunos veteranos de Wall Street han advertido que las agendas de reforma a menudo pueden estancarse, especialmente cuando causan repercusiones políticas.

La lentitud de la reapertura de China, que se espera que impulse la demanda de materias primas, y la falta de una indicación clara de cuándo dejará la Reserva Federal de endurecer su política monetaria, ya han frenado un aumento más amplio de los activos de los países en desarrollo.

Sin embargo, para inversionistas como James Johnstone, esto ha representado una oportunidad de compra. Johnstone, que administra unos US$1.000 millones en fondos de mercados emergentes y fronterizos en Redhweel, con sede en Londres, afirma que los cambios de política en países como Argentina y Turquía, en última instancia, los preparan para obtener mejores resultados una vez que se produzca un catalizador.

“Tenemos un cóctel de factores increíblemente interesante para el regreso de los mercados emergentes que, en algunos casos, lamentablemente no han hecho nada en 15 años”, afirmó. “Los vientos en contra a los que se enfrentaba este conjunto de países se están convirtiendo de repente en vientos de cola y ahora se combinan con cierta estabilidad política y un retorno a la corriente principal”.

Nota Original:Bond Vigilantes Are Calling the Shots in Emerging Markets (1)

--Con la colaboración de Zijia Song y Kathleen Hays.

©2023 Bloomberg L.P.

Yahoo Finanzas

Yahoo Finanzas