Análisis estacional del mercado de valores: Febrero en perspectiva

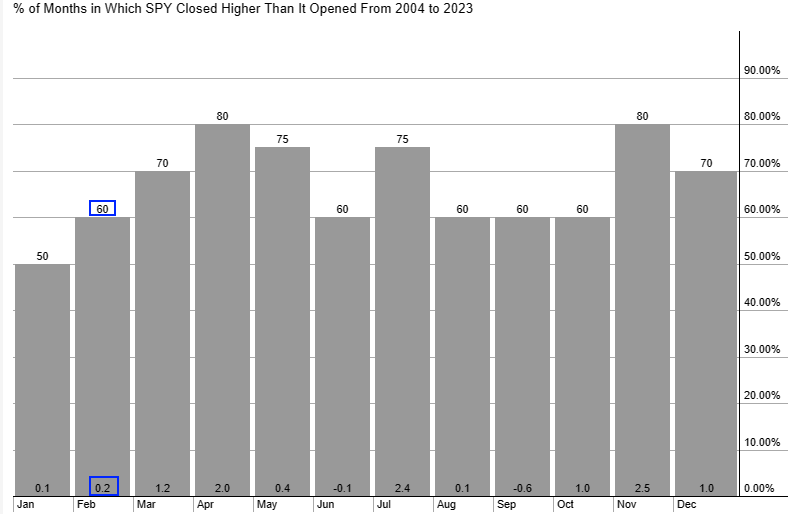

En los últimos 20 años, febrero ha sido un mes mediocre para el rendimiento del mercado de valores. En ese período de tiempo, el S&P 500 ha subido en 12 de esos 20 años, lo que representa una tasa de éxito del 60%. En promedio, el S&P 500 tiene una ganancia promedio del 0,2% en febrero. Compara eso con julio, que ha promediado ganancias del 2,4% durante el mes en los últimos 20 años.

Esto es aplicable si se opera con el SPDR S&P 500 Trust (NYSE:SPY) o un ETF similar.

El gráfico muestra el período de 2004 a 2023 para reflejar los últimos 20 meses completos de febrero. Gráfico cortesía de StockCharts.com. El número en la parte superior de la columna es el porcentaje de tiempo que el precio ha subido. El número en la parte inferior de la columna es el retorno mensual promedio.

En los últimos 10 años, el S&P 500 ha tenido un desempeño similar. Ha subido en cinco de los últimos 10 años (50% del tiempo) y ha tenido un retorno promedio del 0,3% durante el mes.

Centrándonos en otros índices para obtener más confirmación, el NYSE Composite ha experimentado un movimiento al alza en febrero en 10 de los últimos 20 años. Es decir, el 50% del tiempo, y el índice ha tenido una pérdida promedio en febrero del -0,1%. Durante la última década, el NYSE Composite ha experimentado un movimiento al alza en cinco de los 10 años, con un retorno promedio en febrero del -0,2%.

El NYSE Composite es un índice amplio que incluye empresas de todas las industrias y de diferentes tamaños. Es representativo de una "acción típica" y muestra que una amplia gama de acciones no tienen un buen desempeño en febrero.

El índice Nasdaq 100, que se enfoca más en grandes empresas de tecnología, ha mostrado un movimiento ascendente en ocho de los últimos 20 años (40%). El retorno promedio de febrero del índice es del 0,2%. Durante los últimos diez años, el retorno promedio ha sido del 0,6% y el índice ha subido en cuatro de esos diez años (40%). Esto sería aplicable si se negocia el Invesco QQQ Trust Series (NASDAQ:QQQ). Los retornos promedio anuales del Russell 2000 han sido inferiores a los del S&P 500 y el Nasdaq 100 en los últimos 20 años. Sin embargo, el iShares Russell 2000 ETF (NYSE:IWM) ha logrado superar a estos índices en febrero. IWM ha subido en el mes el 65% del tiempo y ha promediado una ganancia del 0,6%.

La estacionalidad, el estudio de cómo los activos se desempeñan en diferentes momentos del año, es retrospectivo. No necesariamente predice lo que sucederá este febrero.

Los principales índices bursátiles, incluyendo el S&P 500, Nasdaq 100 y NYSE Composite, siguen en tendencia alcista hacia finales de enero.

Descargo de responsabilidad: el autor posee ETF relacionados con S&P 500 y Nasdaq 100 en una cartera de inversión pasiva a largo plazo.

Este artículo proviene de un colaborador externo no remunerado. No representa el informe de Benzinga y no ha sido editado por contenido o precisión.

También puedes leer: Bank of America prevé recorte de tasas de la Fed en junio

Yahoo Finanzas

Yahoo Finanzas