¿La mayor caída de ganancias en Wall Street desde el inicio del COVID-19?

Lo que nos ha dejado el COVID-19 se ha tomado como referencia para evaluar los avances del mercado, pero también para los retrocesos. Por ello, los expertos esperan la mayor caída de ganancias en Wall Street desde el inicio de la pandemia según Jaren Kerr en Financial Times.

Además, los pronósticos estiman que la alta inflación reduce los márgenes y los temores de una recesión inminente frenan la demanda.

Se espera que las empresas del índice S&P 500 registren una disminución del 6.8% en las ganancias del primer trimestre en comparación con el mismo período del año anterior, según estimaciones de analistas recopiladas por FactSet. Esa sería la mayor caída desde la caída de más del 30% en el segundo trimestre de 2020, que se produjo cuando la rápida propagación de COVID-19 condujo a un cierre económico generalizado.

Antes de la temporada de ganancias del primer trimestre, que comienza con un trío de grandes bancos que informan sus resultados el viernes, se espera que sectores como la energía y el consumo discrecional muestren un fuerte crecimiento de las ganancias año tras año. Sin embargo, una combinación de demanda de consumo decaída, condiciones crediticias más estrictas y una caída en los precios de las materias primas ha reducido las expectativas de ganancias en un amplio espectro de industrias.

“Cuando observa el costo de los salarios y el costo del capital, creo que los márgenes están bajo una gran presión”, dijo Jack Ablin, director de inversiones de Cresset Capital. “Las empresas disfrutaban de un crecimiento nominal, tenían cierto poder de fijación de precios, pero sus volúmenes se reducían o simplemente se mantenían iguales”.

La perspectiva sombría entre los analistas de Wall Street desmiente un mercado relativamente boyante, con el S&P subiendo más del 6% desde principios de año. Aún así, solo 20 acciones han representado casi el 90% de ese aumento. Las expectativas de caída de las tasas de interés han impulsado el atractivo de algunas de las compañías de tecnología más grandes, un desarrollo que ha enmascarado un desempeño más mediocre del mercado de valores en general.

Los analistas tenían expectativas más altas antes del trimestre, pronosticando una caída del 0.3% en las ganancias el 31 de diciembre. Si bien las previsiones de ganancias generalmente disminuyen durante un trimestre, lo hicieron más que el promedio de los últimos cinco años durante los primeros tres meses de 2023. Solo el sector de servicios públicos terminó el trimestre con mayores expectativas que las que comenzó.

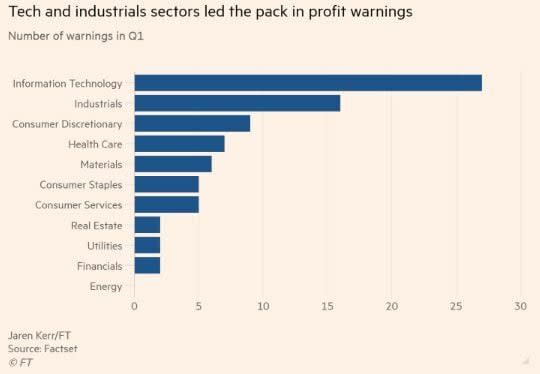

Más empresas de lo habitual señalaron debilidad en el primer trimestre, con 78 emitiendo una orientación negativa sobre sus ganancias por acción, una indicación de que la gerencia espera no cumplir con los pronósticos de los analistas, superando el promedio de cinco años en un 37%. La industria de los semiconductores, una parte del sector más amplio de la tecnología de la información, proporcionó 11 advertencias de este tipo.

De los 11 sectores en el S&P 500, se espera que los materiales sufran el peor impacto en las ganancias, con un pronóstico de caída del 35.6%.

“Normalmente, los precios de los materiales y las ganancias oscilan en previsión de una recesión”, dijo Brad McMillan, director de inversiones de Commonwealth Financial Network. “Las empresas están recortando en previsión de ventas más lentas en el futuro”.

Los nuevos pedidos de bienes duraderos en EE. UU. cayeron por segundo mes consecutivo en febrero, mientras que los analistas esperaban un repunte en las compras.

A medida que se ralentizan las compras de bienes, se espera que un repunte en el gasto en servicios haga que el sector de consumo discrecional sea el de mejor desempeño en el trimestre con un crecimiento de ganancias del 34%, impulsado por la fortaleza en las industrias relacionadas con la hospitalidad. Se espera que el crecimiento de las ganancias en la industria de las aerolíneas haga que el sector industrial sea el segundo mejor con un 12.6%.

A pesar de la reciente agitación en la industria bancaria de EE. UU., se espera que el sector financiero registre un aumento del 2.4% en las ganancias y lidere a todos los sectores en el crecimiento de los ingresos con un 9.1%, en comparación con el promedio del 1.8%. Citigroup, Wells Fargo y JPMorgan Chase informarán los resultados del primer trimestre el viernes antes de la apertura del mercado.

“Dado que ocurrieron quiebras bancarias recientes en las últimas semanas del trimestre, el impacto total no se registrará en los informes del primer trimestre”, escribieron los analistas de Goldman Sachs en una nota a los clientes.

“Pero la quiebra de tres bancos este año podría ejercer presión sobre las pequeñas y medianas empresas durante el resto de 2023”, según Ablin.

“A diferencia de las grandes empresas que tienen un acceso prácticamente ilimitado al capital, creo que las empresas medianas y pequeñas probablemente estarán cada vez más en desventaja al restringir el crédito", añadió Ablin.

Yahoo Finanzas

Yahoo Finanzas