Cuatro factores acelerarán “la máquina” de hacer billetes en diciembre

El año termina con más pesos dando vueltas por las calles. Si diciembre ya de por sí se caracteriza por tener el mayor déficit fiscal del año, factores como el relanzamiento del dólar soja 2.0, la falta de interés de los privados por financiar al Estado y el pago de intereses de las Leliq obligaron al Banco Central a acelerar el funcionamiento de ‘la maquinita’ de hacer dinero.

“En un contexto con demanda de dinero anémica, imprimir esa cantidad sería cuanto menos perjudicial para la nominalidad”, advirtió Nery Persichini, de GMA Capital. La inflación promete cerrar el año arriba de los tres dígitos. Y, de continuar con esta dinámica, las perspectivas para 2023 no son mucho mejores.

Dólar soja 2.0

En diciembre, el Ministerio de Economía decidió volver a implementar un tipo de cambio diferencial para el sector agroexportador. Es una medida que le permite al Banco Central engrosar sus reservas, pero a costa de más emisión monetaria. Tiene que comprar dólares a $230, mientras que a los importadores se los vende a $169. Una brecha de $60 de diferencia que, a simple vista, da cuenta del mal negocio.

El plan 2024: el ejemplo que mira la oposición para reencauzar la economía

“Una liquidación de US$3000 millones, con un BCRA vendiendo US$1000 millones a los importadores, implicaría una emisión neta de aproximadamente $479.000 millones. En otras palabras, implicaría que el Central imprima el equivalente a un 11,3% de la base monetaria promedio de noviembre. Desde ya, de todos los factores de emisión, este es el menos nocivo, dado que tiene como contrapartida la acumulación de divisas. No obstante, cabe notar que la acumulación de divisas por el dólar soja 2.0 no se realizaría a $230 por dólar como a priori podría pensarse”, consideraron en Invecq.

En caso de que la entidad monetaria acumule US$2000 millones, en un escenario base, bajo el esquema de “comprar caro y vender barato”, implicaría una acumulación de divisas a un tipo de cambio implícito promedio ponderado de $272. Un 62% superior a la cotización actual del dólar oficial.

En la misma línea apuntaron desde Portfolio Personal de Inversiones (PPI). Allí calcularon que en la primera semana de entrada en vigencia del dólar soja 2.0 hubo una expansión de la base monetaria por $136.324 millones, o 0,17% del PBI.

En tanto, la pérdida patrimonial de la entidad monetaria, que es “también conocida como emisión sin respaldo” -ya que mide la diferencia entre el aumento de reservas (activo) y la base monetaria (pasivo)-, totalizó los $59.966 millones, o 0,07% del PBI. Vale aclarar que, si se repite la dinámica del dólar soja 1.0, el Banco Central sería capaz de esterilizar el 100% de lo emitido vía Leliq y pases pasivos. Pero este factor también trae aparejado otras consecuencias.

2. Sostener la deuda en pesos

El mercado de deuda en pesos está cada vez más complicado. Los privados no quieren financiar más el déficit del Estado, y los números se pueden observar en las últimas licitaciones del Tesoro. Sin ir más lejos, la semana pasada el Tesoro no logró conseguir el total del financiamiento que buscaba, por primera vez desde abril.

“Comienza a retacear financiamiento a la administración nacional, lo que tiene como correlato una deuda pública con paridades mucho más bajas que las de unos meses atrás, que deriva en un BCRA que continúa sosteniendo la curva en pesos. Así, todo título que no sea demandado ni renovado por el sector privado se traducirá en una mayor inyección de pesos, lo cual terminará constituyendo pasivos remunerados del Banco Central en la medida en que el público no lo demande. Al final del día, la deuda del Tesoro sería reemplazada por deuda del BCRA”, señalaron en LCG.

Cómo es el plan del nuevo ministro para pagar subsidios al interior y menos a CABA

En números, el Tesoro cerró noviembre con un financiamiento negativo (el volumen de títulos que no logró refinanciar) en torno a los $2500 millones (con un rollover del 95%), de acuerdo con Ecolatina, el peor desde abril (90% de rollover). En diciembre, el desafío tampoco será fácil. En las próximas dos semanas, tendrá que enfrentar vencimientos por $400.000 millones, los cuales están casi en su totalidad en manos de privados.

“Producto de las dificultades para conseguir financiamiento neto en un mes con déficit elevado, estimamos que probablemente el Gobierno utilice financiamiento alternativo en diciembre, lo que implica volcar más pesos a la economía”, añadió.

3. Pago de intereses

“Para evitar presiones cambiarias e inflacionarias, el Central tiene que esterilizar la inyección de pesos realizada colocando pasivos remunerados, principalmente a través de Leliq”, explicaron en Equilibra. Pero esto no es gratis. Más bien, para los economistas, el pago de intereses por el dinero que ya se absorbió es la fuente de expansión monetaria número uno.

En casi 11 meses, la cifra supera los $2,7 billones, el 3,4% del PBI, según GMA Capital. Y si bien la tasa de interés real negativa impidió que la dinámica “sea explosiva”, el aumento del stock de Leliq y pases hace que la cuenta de intereses sea cada vez más grande.

“Teniendo en cuenta que hoy el acervo de deuda remunerada supera los $9,5 billones y que devenga intereses a una tasa anualizada promedio de 106,1%, en cuestión de cinco meses y medio los intereses generarían una nueva base monetaria. Aun bajo supuesto en el cual se mantienen constantes la tasa de interés y el stock de pasivos, en un año solo la factura de intereses podría ascender al 6,3% del PIB si la inflación vuelve a ubicarse en torno al 100%”, advirtió.

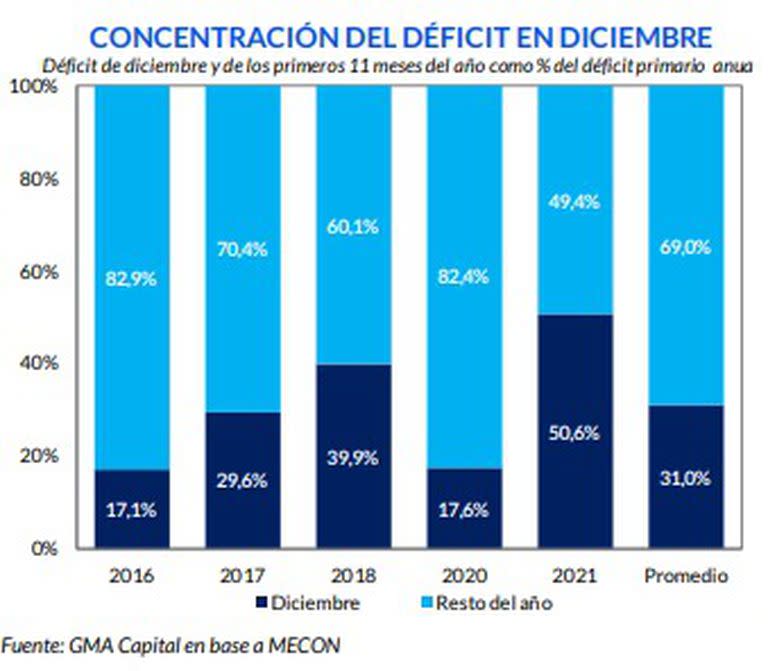

4. Una época de gastos

El ministro de Economía, Sergio Massa, se comprometió a que el Tesoro no pida más adelantos transitorios al Banco Central hasta fin de año. Una promesa difícil de cumplir en el escenario actual, teniendo en cuenta que diciembre se caracteriza por tener un mayor déficit fiscal, debido al pago del aguinaldo a trabajadores, jubilados y pensionados. En números, en los últimos cinco años un tercio del déficit se concentró en el último mes del año.

Para GMA Capital, el Gobierno puede gastar $791.000 millones por encima de sus ingresos, y, aun así, cumpliría con las metas acordadas con el Fondo Monetario Internacional (FMI). Tal vez, una liquidación exitosa del campo podría mejorar la ecuación, si supera los $200.000 millones. Pero todavía los números no cierran y la incógnita queda abierta.

“Para cerrar parte de esa brecha, el Gobierno podría hacer uso de US$1500 millones en DEG (derechos especiales de giro, la moneda del FMI), como también unos $170.000 millones en depósitos del BCRA y US$500 millones del préstamo con el BID [Banco Interamericano de Desarrollo]. Sin embargo, si el mercado no termina de financiar esa brecha, ¿quién lo hará?”, cerró GMA.

Yahoo Finanzas

Yahoo Finanzas