Estos tres dividendos crecientes prometen buenos rendimientos

Las ofertas de dividendos se suceden en todos los sectores, y es probable que mejoren a medida que avance septiembre. Es hora de hacer la lista de la compra.

Empezaremos con tres rincones poco apreciados del mercado que presentan las mejores gangas. A continuación, nos sumergiremos en tres nombres y tickers concretos.

Las "empresas de servicios públicos de crecimiento", que están preparadas para subir a medida que las tasas alcancen su nivel máximo y se renueven, reduciendo sus costos de endeudamiento y la "competencia de tasas" de los bonos del Tesoro y otros títulos de renta fija.

Quienes alquilan torres de telefonía móvil, uno de los negocios más resistentes a la recesión.

Los fondos de inversión inmobiliaria industrial (REIT), que no pueden construir y comprar almacenes y fábricas con la rapidez suficiente para satisfacer la creciente demanda.

Muchas de estas acciones están aún lejos de sus máximos recientes, gracias a la corrección de agosto. Y podríamos ver precios aún mejores en las próximas semanas, ya que septiembre suele ser el peor mes para las acciones. Pero en realidad no hay necesidad de esperar con estas tres empresas; todas son grandes ofertas ahora.

Dividendo nº 1: un REIT de torres de telefonía móvil con una retribución creciente del 6,5

Nos encantan los fondos de inversión inmobiliaria (REIT) de torres de telefonía móvil porque tienen poder de fijación de precios a raudales: American Tower (AMT), Crown Castle International (CCI) y SBA Communications (SBAC), los tres, en un momento u otro, fueron recomendaciones de mi asesoría de crecimiento de dividendos Hidden Yields.

Este trío se esfumó debido a que los mismos inversores que suelen comprarlas se vieron atraídos por títulos de renta fija "seguros". Esa es nuestra "entrada" acá, especialmente porque nuestros expertos en torres de telefonía móvil rinden tanto como siempre.

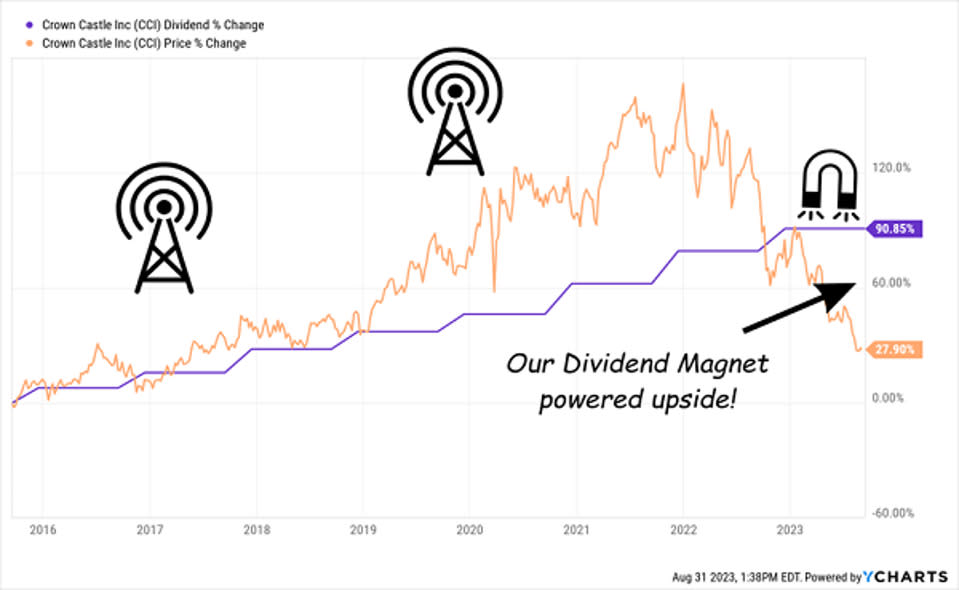

CCI lidera con una retribución del 6,5% que aumenta anualmente. Ese crecimiento impulsó al alza sus acciones, hasta el año pasado, cuando el pánico de los tasas golpeó duramente a las acciones de CCI (y a todos los REIT), haciendo caer las acciones por debajo de su "imán de dividendos".

Cuando se abre una brecha de este tipo en una acción - especialmente cuando está causada por factores externos como la subida de las tasas - es un buen momento para comprar y obtener un buen repunte.

Y aunque los grandes "inquilinos" de telecomunicaciones de CCI, como Verizon Communications (VZ), AT&T (T) y T-Mobile US (TMUS), están gastando menos en la expansión de la red en estos días, CCI se encuentra todavía en una posición sólida, gracias a sus contratos a largo plazo. También prevé un crecimiento de las ventas de dos dígitos gracias a su cartera de 60.000 células pequeñas, una forma rentable de aumentar la cobertura y la capacidad de la red.

Esto le permitirá seguir aumentando sus beneficios, lo que presionará al alza sus acciones. Y si entramos en recesión, tampoco pasa nada, ya que es probable que las tarifas sigan bajando, y los estadounidenses NO van a renunciar a sus smartphones, haga lo que haga la economía.

Dividendo nº 2: una empresa de servicios públicos en crecimiento con un potente imán de dividendos

WEC Energy Group (WEC) tiene 4,6 millones de clientes de electricidad y gas en Wisconsin, Illinois, Michigan y Minnesota. También está haciendo grandes avances en energía renovable. En el momento de escribir estas líneas, tiene casi 3.500 megavatios en proyecto.

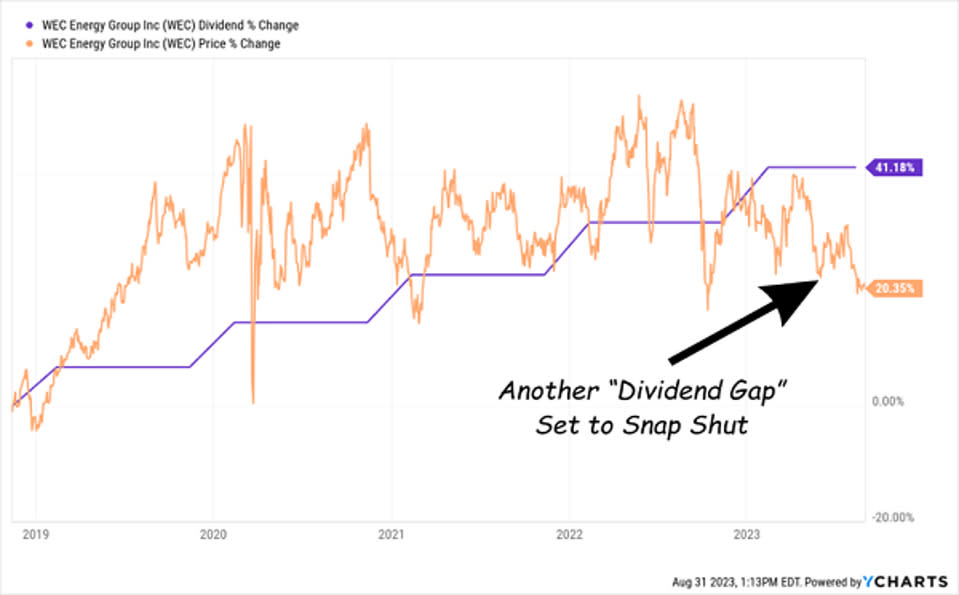

La acción rinde un 3,6%, apenas por debajo de su máximo de cinco años. Se trata de un buen punto de entrada, ya que WEC tiene un historial de rápidas subidas de dividendos que hacen subir sus acciones al mismo tiempo que su retribución. Al igual que con CCI, podemos ver que el pánico de las tasas separó el precio de la acción del dividendo, lo que sugiere fuertes ganancias cuando la situación se corrija:

WEC aumentó su dividendo un 7,2% en enero, su vigésimo año consecutivo de subidas, impulsado por unos beneficios que son de lo más consistentes.

El pago también está bien respaldado, ya que representa el 68% del punto medio de sus beneficios previstos para 2023, lo que resulta muy seguro para una empresa de servicios públicos con ingresos predecibles. Y con una previsión de crecimiento anual del BPA de entre el 6,5% y el 7%, podemos esperar más subidas.

Dividendo nº 3: una empresa con un rendimiento del 4% que paga dividendos mensualmente

STAG Industrial (STAG) se está beneficiando de la incesante marcha de las empresas estadounidenses de vuelta a casa, impulsando la demanda de espacio para almacenes y fábricas. Esta tendencia continuará, haya recesión o no.

Mientras tanto, STAG dio una clase magistral de gestión de riesgos, asegurándose de que ningún inquilino represente más del 3% del alquiler base anualizado. STAG también es exigente con los arrendatarios: El 84% de los inquilinos tienen ingresos superiores a 100 millones de dólares, y el 59% más de 1.000 millones.

Luego está el dividendo, que rinde un 4% y es uno de los pocos que se pagan mensualmente. El hecho de que la dirección se atreva a ofrecer un pago mensual es una gran señal de la seguridad de los dividendos. Otra: el dividendo ocupa el 65% del punto medio de la previsión de FFO de STAG para 2023, muy seguro para un REIT.

Sin duda, el dividendo de STAG no se mueve mucho -un 11% en los últimos nueve años-, pero es un cambio justo a cambio de una retribución mensual fiable y el potencial alcista de la tendencia a la "deslocalización".

Y la empresa lo compensó con creces en ganancias de precio: en la última década, STAG triplicó el dinero de los inversores, en comparación con un rendimiento total "mediocre" de los REIT en su conjunto.

Con una tasa de ocupación del 98%, fuertes aumentos de los alquileres en los contratos nuevos y renovados (un aumento medio ponderado del 26,5%, en efectivo, este año) y sólo el 11% de los contratos que vencen el próximo año, las perspectivas de la empresa son sólidas.

Y cuando las tasas se estabilicen (y probablemente bajen), ese dividendo mensual del 4% resultará muy atractivo para quienes busquen ingresos, por lo que ahora es un buen momento para adelantarse a la multitud.

*Con información de Forbes US

Yahoo Finanzas

Yahoo Finanzas