¿Cómo encontrar oportunidades en high yield en la nueva era económica?

Los inversores en high yield se enfrentan a un contexto difícil, aunque están empezando a surgir oportunidades atractivas en medio de la incertidumbre actual.

Aunque el aumento de los rendimientos totales, unido a la mayor calidad del universo de alto rendimiento actual, puede amortiguar en parte el riesgo, una excelente selección de valores es fundamental para hacer frente al probable aumento de la dispersión y los impagos.

El análisis de las ventajas competitivas sostenibles de las empresas junto con la comprensión de los ciclos del capital nos puede aportar una perspectiva excepcional para identificar oportunidades de inversión atractivas.

Como gestor activo en high yield, me siento optimista ante las oportunidades que ofrece el nuevo régimen macroeconómico, con sus mayores niveles de ciclicidad y dispersión entre regiones, sectores y activos. Pero también me inclino por ser prudente, ya que el entorno sigue siendo incierto y es probable que persista la volatilidad. Con todo, creo que los rendimientos totales actuales brindan un importante colchón a los inversores. Además, la creciente diferenciación entre sectores y regiones en el mercado high yield empieza, en mi opinión, a generar oportunidades atractivas para los inversores con un enfoque bottom-up, siendo Europa la región que más destaca en estos momentos.

Un contexto difícil de descifrar

Aunque los bancos centrales parecen estar ganando la batalla a la inflación, a estas alturas sigue sin estar claro si ello es atribuible a una política monetaria restrictiva o más bien al relajamiento de la crisis de suministro y el agotamiento del ahorro de los consumidores. Aunque los mercados han reaccionado con un importante ajuste de los diferenciales, puede que la respuesta haya sido algo precipitada. En condiciones normales, la relativa debilidad del consumo debería traducirse, en esta fase del ciclo económico, en un menor gasto en inversión; no obstante, es posible que las medidas fiscales estén falseando la realidad.

En lo que respecta a los principales mercados high yield, creo que Europa está mejor posicionada que EE. UU., ya que las finanzas de los hogares son más sólidas y la región no se ha beneficiado aún de políticas fiscales más acomodaticias. Aunque aún considero que existe una probabilidad bastante razonable de que se produzca una leve recesión a escala global, la balanza parece inclinarse cada vez más del lado de un aterrizaje suave, a pesar de que varias economías europeas, en especial Alemania, siguen mostrándose vulnerables a una desaceleración del crecimiento.

Identificar áreas de oportunidad emergentes

Aunque el aumento de los tipos ha tenido un impacto limitado en los beneficios empresariales, preveo una mayor erosión en los próximos trimestres a medida que la economía se ralentice. No creo que un mayor gasto financiero vaya a desencadenar por sí solo una avalancha de impagos, a pesar de la inminente oleada de vencimientos. Por el contrario, pienso que la caída de los beneficios empresariales será el principal catalizador del deterioro de los fundamentales de las empresas. Como consecuencia, el análisis fundamental y la selección de valores cobrarán aún más importancia a la hora de identificar compañías con perfiles crediticios estables o en vías de mejora.

Aunque las tasas de impago ha aumentado, no parece que se vaya a producir un ciclo de impagos completo. En su lugar, mis previsiones apuntan a que los impagos se mantendrán en consonancia con las medias históricas —que según nuestros cálculos se sitúan entre el 4 y el 5 %— dada la mayor calidad de la composición del mercado high yield en comparación con ciclos anteriores. Si tenemos en cuenta las diferencias en la composición de los mercados estadounidense y europeo en términos de, por ejemplo, calificaciones y sectores, esto se traduce en una clara ventaja relativa para Europa, sobre todo si añadimos los factores macro favorables mencionados anteriormente. En consecuencia, considero que existen varias oportunidades interesantes para incrementar el riesgo en Europa a corto plazo.

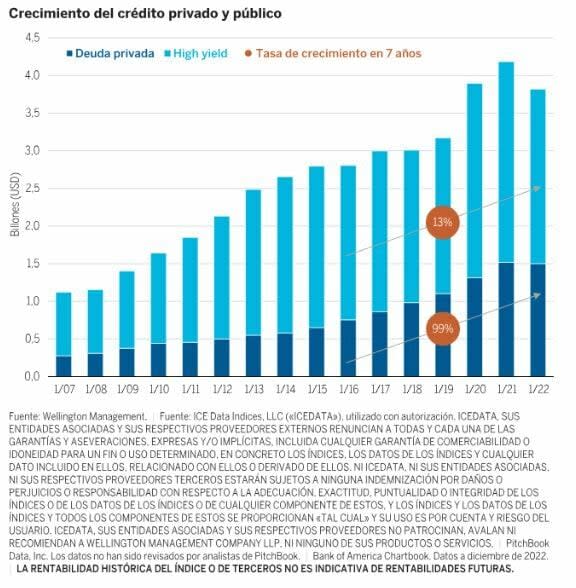

Desde una perspectiva sectorial, no observo el mismo grado de apalancamiento que en anteriores fases finales del ciclo. Creo que esto se debe, en parte, a la solidez inicial de los balances corporativos, pero también a que muchas de las operaciones más arriesgadas han tenido lugar en el mercado de crédito privado, fuera del mercado high yield. En mi opinión, esta tendencia a negar el acceso al mercado high yield a empresas muy apalancadas, que se ven obligadas a buscar financiación de otras fuentes, explica en gran medida por qué los mercados de crédito privados han crecido mucho más rápido que sus equivalentes públicos, tal como refleja el gráfico 1.

Nuestro estudio, elaborado a partir de datos de Bloomberg/ICE y Bank of America, muestra que la tasa de crecimiento en 7 años del mercado de crédito privado ha sido de aproximadamente el 99 %, frente a un escaso 13 % del mercado high yield. Si bien este ritmo de crecimiento más acelerado refleja una mayor madurez del crédito privado, también indica que el mercado high yield estaría más protegido en caso de una recesión prolongada.

Protección de la cartera en un contexto de volatilidad

En este entorno con tanta incertidumbre, me parece aún más importante evitar aquellos sectores que registren un aumento de la capacidad y dar prioridad a las compañías que cuenten con ventajas competitivas sostenibles como, por ejemplo, disponer de una ventaja en costes difícil de replicar o poseer activos intangibles de alta calidad, véase una marca o una patente.

Normalmente evito a las empresas que no tengan ventajas competitivas duraderas de este tipo, pues considero poco probable que batan al mercado durante mucho tiempo. Por ejemplo, tengo una opinión negativa de uno de los principales proveedores de servicios de streaming en Estados Unidos, básicamente porque su ventaja competitiva es difícil de defender. Los abonados pueden cambiarse sin incurrir en grandes costes a uno de los múltiples servicios de streaming de la competencia con una oferta y precios similares. A pesar de su bajo nivel de apalancamiento, la empresa no ha sido capaz de generar flujos de caja libre de forma constante.

Además, según nuestros análisis, deberán mantener un elevado gasto en producción de contenidos si quieren evitar la pérdida de abonados. En su lugar, prefiero un operador de telecomunicaciones europeo por su «escala eficiente» y su capacidad para generar flujo de caja libre de forma constante. La empresa apenas tiene competencia y los clientes disponen de pocas alternativas para cambiar de proveedor, mientras que los posibles nuevos participantes en el mercado se enfrentan a importantes barreras de entrada.

Quiero añadir otras perspectivas que complementen este análisis, prestando una especial atención a los ciclos de capital. En concreto, intento evitar sectores o áreas geográficas que estén aumentando su capacidad, pues considero que, si el ciclo se invierte, tendrán mayores tasas de impago. Por ejemplo, nuestro equipo se muestra prudente respecto a los sectores de automoción y servicios públicos, debido al aumento que observamos en la oferta de vehículos eléctricos y energías renovables. Por otro lado, el sector inmobiliario europeo podría brindar oportunidades interesantes ante la creciente dispersión que vemos en el acceso a la refinanciación entre las empresas que «tienen» y las que «no tienen».

En busca del equilibro adecuado

Admitiendo que hay muchos riesgos asociados a las perspectivas económicas y que, a corto plazo, es probable un aumento de la volatilidad, también vislumbro oportunidades, sobre todo en Europa, para aquellos inversores dispuestos a analizar las áreas que han perdido el favor del mercado y a adentrarse en ellas en el momento oportuno.

Yahoo Finanzas

Yahoo Finanzas