¿Por qué Zoom podría dispararse un 2.170% en bolsa?

Zoom Vid Commu Rg-A fue una de las grandes firmas beneficiadas con la pandemia gracias a su servicio de video llamada. La fundadora de Ark Invest, Cathie Wood, es una fiel inversora de la compañía y en 2022 preparó un modelo de valoración que implica tres escenarios posibles de cara a 2026. Uno de ellos es que avance su valor en bolsa un 2.170% desde el precio actual. Los inversores se pregunta si podrá conseguir tal hazaña, según Trevor Jennewine en Yahoo Finance.

Wood y su equipo actualmente administran una cartera de 13.5 mil millones de dólares, 3.1% de las cuales se invierte en Zoom Video Communications.

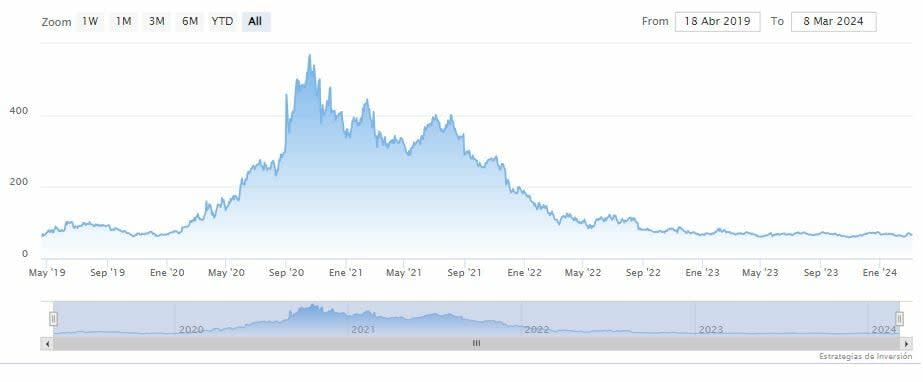

El modelo de valoración para Zoom publicado en 2022 describió tres trayectorias posibles que las acciones podrían seguir hasta 2026. El escenario de casos base, o la trayectoria plausible más optimista, planteó un precio por acción de 1.500 dólares, que ahora implica aproximadamente el 2.170% desde el precio actual de 66 dólares por acción en los próximos dos años. Las probabilidades de que eso suceda, creo, son prácticamente cero, pero Zoom todavía garantiza una consideración más estrecha.

El crecimiento de Zoom continuó disminuyendo el año pasado

Las acciones de Zoom se subieron a resultados financieros mejores de lo esperado en el cuarto trimestre, aunque el crecimiento continuó disminuyendo durante primer trimestre fiscal 2024 (finalizado el 31 de enero de 2024). Los ingresos de todo el año aumentaron 3.1% a 4.5 mil millones de dólares, por debajo del 7% de crecimiento hace un año y 55% hace dos años. Sin embargo, el ingreso neto no GAAP aumentó un 19% a 5.21 dólares por acción diluida debido a la gestión de gastos disciplinados.

La tesis de inversión para Zoom se centra en su capacidad para simplificar las comunicaciones. La compañía es mejor conocida como el líder del mercado en software de videoconferencia (reuniones de zoom), pero su plataforma también incluye sistema telefónico, centro de contacto y aplicaciones de chat de equipo. Las empresas a menudo pueden reducir el costo y la complejidad al consolidar sus herramientas de comunicación a través de un solo proveedor.

Zoom también tiene oportunidades de monetización con productos adyacentes de inteligencia artificial (IA). Específicamente, su cartera incluye tecnología de agente virtual que automatiza las interacciones de servicio al cliente en el Centro de contacto del zoom y el software de inteligencia conversacional que analiza las interacciones en las reuniones de zoom y el teléfono Zoom para mejorar la productividad del equipo de ventas.

Actualmente, la compañía gana la mayor parte de su dinero a través de reuniones de Zoom. Pero el teléfono Zoom superó el 10% de los ingresos totales en el primer trimestre del año fiscal 2024, y el Centro de contacto de Zoom probablemente alcanzará ese hito en el futuro no directo dado que las licencias aumentaron casi tres veces durante el año pasado. Las soluciones complementarias de IA también podrían convertirse en un flujo de ingresos significativo, ya que los productos de comunicaciones centrales se ven una mayor adopción.

En esa nota, Zoom recientemente debutó el software de IA generativo que puede resumir conversaciones, redactar mensajes y responder preguntas sobre el contenido de la reunión, entre otras funciones. La CFO Kelly Steckelberg, en la llamada de ganancias del cuarto trimestre, dijo: "Zoom Ai Companion ha crecido enormemente en solo cinco meses, con más de 510.000 cuentas habilitadas". El producto es actualmente gratuito, pero Zoom podría monetizarlo en el futuro.

En resumen, Zoom informó una vez más un lento crecimiento de los ingresos en el año fiscal 2024, y la gerencia espera que la tendencia continúe el próximo año, ya que la orientación implica un crecimiento de ingresos del 1.6% en el año fiscal 2025. Sin embargo, Zoom está bien posicionado para impulsar la adopción de comunicaciones adyacentes y productos AI. Dada su posición de liderazgo en el software de videoconferencia, por lo que el crecimiento de los ingresos podría acelerar en el futuro, especialmente en un entorno económico más favorable.

Las acciones de Zoom podrían ser una joya oculta a su precio actual

El modelo de valoración de Ark Invest para Zoom se basa en la idea de que la adopción del software de comunicaciones centrales y los productos adyacentes de IA podrían llevar las ventas a 52 mil millones de dólares en 2026. Incluso si aplicamos esa cifra al año fiscal 2027, la mayoría de los cuales tendrán lugar durante el año calendario 2026, ese pronóstico implica un crecimiento anual de ingresos del 125%. Eso está más allá del reino de la posibilidad.

Wall Street tiene una perspectiva más dura. Los analistas esperan que Zoom aumente los ingresos al 3.9% anual en los próximos cinco años. Esa estimación se alinea con el lento crecimiento que hemos visto en los últimos trimestres, pero también deja espacio para alza dependiendo de cuán exitoso sea la compañía con productos más nuevos como el teléfono Zoom, el centro de contacto de zoom y el software de IA adicional.

Con eso en mente, la acción actualmente cotiza a 4.5 veces las ventas, cerca de su mínimo histórico de 4 veces ventas. Esa valoración es un poco costosa si Wall Street es correcta en sus expectativas. Pero si los ingresos crecen más rápidamente, por ejemplo, un 10% anual en los próximos cinco años, la valoración actual sería una ganga en retrospectiva.

Por lo tanto, los inversores que piensan que Zoom podría superar significativamente el consenso de Wall Street debería considerar comprar una pequeña posición en esta acción hoy, siempre que comprendan que las probabilidades de un rendimiento del 2.170% para 2026 son esencialmente cero.

Yahoo Finanzas

Yahoo Finanzas