Las empresas del Ibex que protagonizan las mayores desinversiones en 2023

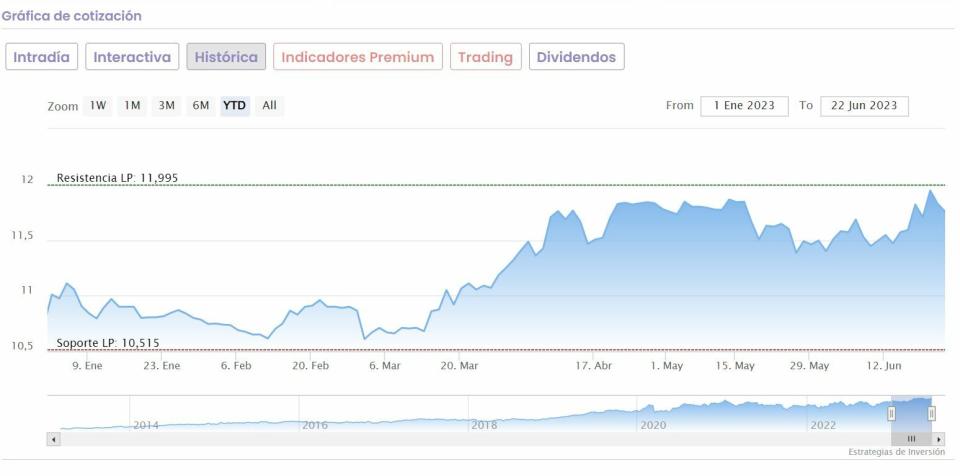

Iberdrola en México

El pasado mes de abril,Iberdrola, la compañía que preside Ignacio Sánchez Galán emprendía la venta del 80% de su negocio de generación en México a Mexico Infrastucture Partners por un valor de 6.000 millones de dólares, cerca de 5.500 millones de euros. Se trataba del primer paso para desinvertir en el país, después de las múltiples fricciones entre Iberdrola y el presidente del país, Manuel López Obrador.

Así Iberdrola desinvertía casi en mayoría en plantas de ciclo combinado, con una capacidad generadora de 8.436 MW y 103 MG a un parque eólico terrestre. De esta forma la presencia en México de Iberdrola se circunscribe a partir de ahora a los 2.427 MW, que se reparten entre 1.166 de ciclo combinado, 202 de cogeneración y algo más de 1.059 a renovables. La operación se firmaba, con un acuerdo vinculante, el pasado 12 de junio.

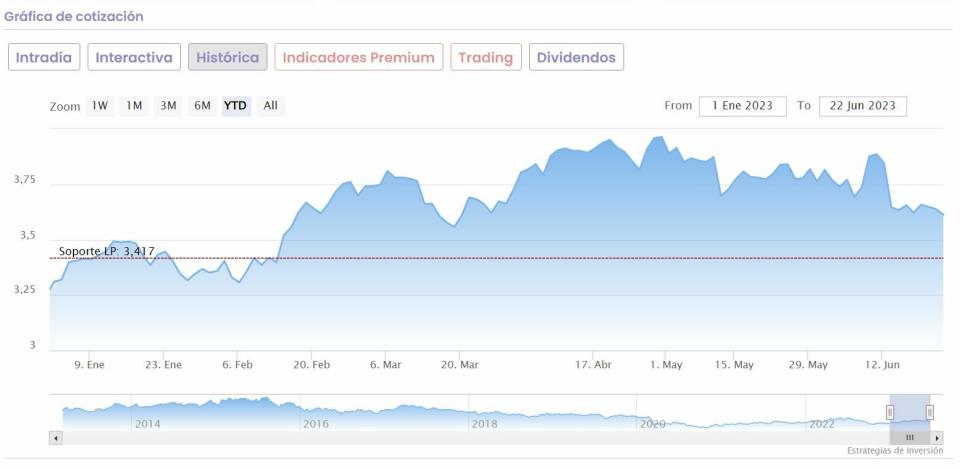

Sacyr y Valoriza

Sacyr, La compañía concesionaria que preside Manuel Manrique desinvertía, en este mes de junio, en sus empresas de Servicios Medioambientales. De hecho, vendía Valoriza, su negocio de tratamiento de residuos a un fondo de Morgan Stanley Infrastructure Partners. El montante de la operación, 734 millones de euros, en una operación que incluía tanto deuda como capital, y generaba a Sacyr unas plusvalías de 270 millones de euros brutos.

En su caso se debía, sobre todo, al proceso de desinversión que ya había anunciado la compañía de servicios para poder implementar los compromisos suscritos con su Plan Estratégico hasta 2025. Hablamos de focalizar el interés de la compañía en su negocio de concesiones. Pero también para revertir sus actuales niveles de deuda, que ahora mismo se elevan a 7.870 millones de euros netos. Se espera que la operación se complete en el cuarto trimestre del presente ejercicio.

Telefónica y Nabiax

La operadora española de telecomunicaciones Telefonica posee el 20% de una compañía de datos, Nabiax, del que Asterion tiene el 80% restante. Nabiax desinvertía a finales de marzo en Latinoamérica, con la venta de sus 11 centros de datos al fondo de infraestructuras Actis. No se daba a conocer el montante económico final de esta operación, pero fuentes del mercado afirman que podría llegar a los 500 millones de euros de valor.

Ahora, con esta operación, la participada por Telefónica se centrará en sus trabajos en nuestro país, donde cuenta con una potencia instalada de 26MW IT repartido en los tres centros que posee y para la que espera superar, a medio plazo, una capacidad de 120 MW. La idea de la compañía es centrarse en el crecimiento orgánico de esos centros de datos, aunque no descartan también poder hacerlo de manera inorgánica.

ACS y Ventia

Dos operaciones a lo largo del año han llevado a la compañía que preside Florentino Pérez, ACS a ingresar hasta 214 millones de euros por la venta de una parte de su filial australiana de servicios, Ventia. Se trata de una desinversión en activos no estratégicos. La primera se produjo el pasado 21 de marzo, con la venta del 11%, de la que le supone 124 millones de euros a la compañía española. Se trata de una filial de Cimic, su compañía en Australia.

La segunda, se produjo el 5 de mayo último, con una venta adicional del 7,25% de su capital, que suponía 90 millones para el grupo español. ACS controlaba junto con Apollo el 65,5% del capital de Ventia a principios de año. Ahora mismo, su presencia alcanza el 29,3%, conjuntamente con el fondo de inversión estadounidense.

Yahoo Finanzas

Yahoo Finanzas