Inversionistas de bonos en Chile se inclinan por más riesgo a la espera del primer recorte de TPM

(Bloomberg) -- Con Chile cerca de su primer recorte de tasas de interés en tres años, los bonos corporativos se están volviendo más populares entre operadores locales de renta fija.

Lo más leído de Bloomberg

¿Por qué Meta decidió que es momento de rivalizar con Twitter?

UBS busca retener a ejecutivos patrimoniales de Credit Suisse

BYD construirá en Brasil su primera planta de VE fuera de Asia

Más inversionistas planean comprar deuda corporativa por sobre bonos de Tesorería que en cualquier otro mes desde julio de 2021, según una encuesta mensual de Bloomberg. Y por primera vez desde agosto, nadie dijo que evitaría el mercado de bonos por completo.

“Los recortes de tasas son inminentes”, dijo Alexis Vega, gerente de Market Making en Banco de Crédito e Inversiones. Eso “hará que disminuyan los costos de financiamiento de las empresas, por lo que irán mejorando sus ratios de rentabilidad y sus perspectivas en adelante. Es un buen momento para una mayor toma de riesgo de deuda,” dijo.

En junio el banco central abandonó su referencia a esperar a que la desaceleración de la inflación se “consolide” antes de recortar las tasas y dos miembros del consejo votaron por bajar las tasas inmediatamente. Ahora, el debate se centra en la magnitud del recorte de tasas este mes.

“En adelante, probablemente solo veremos tasas más y más bajas en todos los activos, incluyendo bonos corporativos”, dijo Vega de BCI.

Recorte de tasa

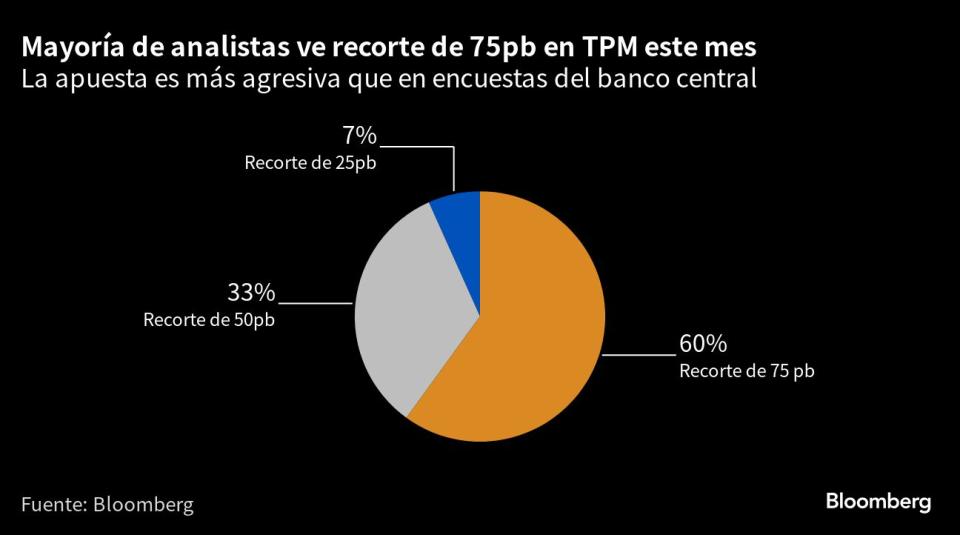

Vega se encuentra entre el 60% de los traders que pronostica un recorte de 75 puntos bases en la reunión del 28 de julio. Es una baja mayor a la esperada por operadores y economistas en dos encuestas separadas del banco central.

Un tercio de los 15 analistas consultados por Bloomberg se inclina por una baja de 50 puntos bases, y solo uno ve un recorte de un cuarto de punto.

“Señales recientes del banco central a través de su informe de política monetaria y el comunicado de decisión de tasas apuntan a un recorte mínimo de 50 puntos bases”, dijo Felipe Alarcón, economista y asesor externo de Euroamerica. “Pero si las cifras de actividad e inflación continúan apuntando a una economía algo más debilitada, que es mi escenario base, es muy probable que el recorte sea en definitiva de 75 puntos bases”.

El banco central informará el lunes el Imacec de mayo y los analistas encuestados por Bloomberg pronostican la octava contracción interanual en nueve meses. El viernes, el Instituto Nacional de Estadística dará a conocer los datos de inflación de junio.

Todos los encuestados salvo uno dijeron que el driver más importante para las tasas este mes serán nuevos datos macroeconómicos, lo más alto desde que comenzó la encuesta mensual hace más de dos años. Solo un operador señaló las tasas del Tesoro de EE.UU. como el principal impulsor y nadie mencionó el escenario político local.

Calificaciones más bajas

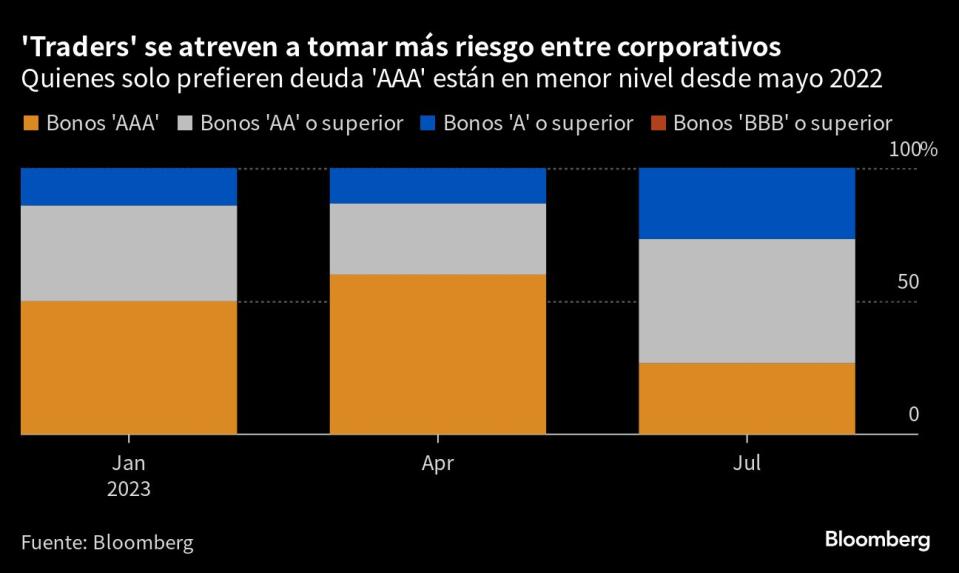

El renovado apetito por el riesgo hizo que el porcentaje de inversionistas dispuestos a comprar deuda con calificación ‘AA’ aumentara al 47%, la mayor cantidad desde febrero de 2022. Aquellos que se apegan solo a papeles ‘AAA’ cayeron al 27%.

Aún así, hay límites. Nadie dijo que estaba listo para poner dinero en emisores ‘BBB’.

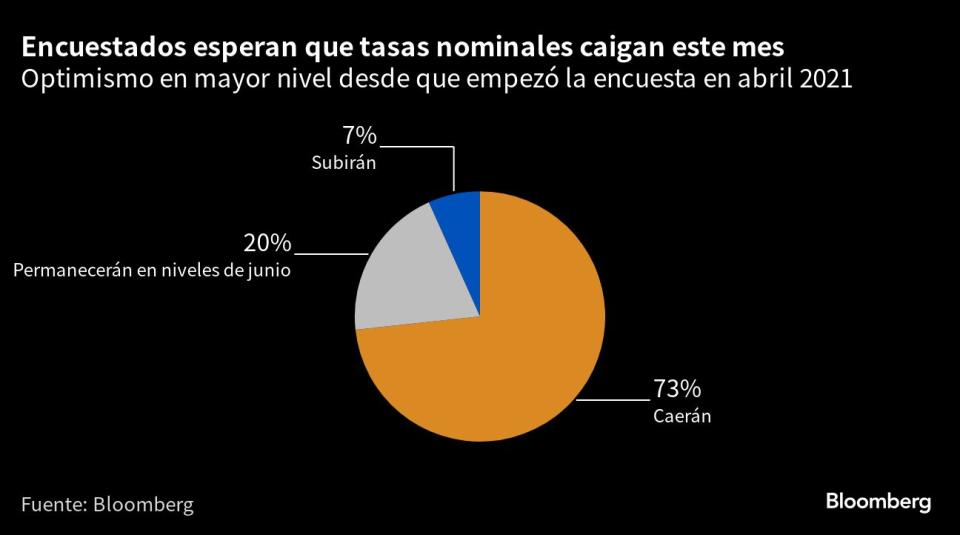

El optimismo también se hace notar entre las expectativas de tasas. El 73% dijo que las tasas nominales caerán, levemente por encima de la encuesta del mes pasado y la más alta desde abril de 2021, cuando comenzó el cuestionario mensual. Solo una persona cree que las tasas subirán, mientras que el 20% restante dijo que se mantendrían en niveles actuales.

Para las tasas en UF, más de la mitad prevé bajas en julio, mientras que 40% cree que se mantendrán en los niveles actuales. Una vez más, solo una persona dijo que es probable que suban.

Otros puntos claves de la encuesta

Curva de tasas nominales:

Se aplanará: 40%; 29% en encuesta de junio

Se empinará: 47%; 50% anteriormente

Se mantendrá sin cambios en su pendiente: 13%; 21% anteriormente

Curva de tasas en UF:

Se aplanará: 47%; 21% anteriormente

Se empinará: 27%; 50% anteriormente

Sin cambio: 27%; 29% anteriormente

Flujos de renta fija en comparación con el mes anterior:

Aumentarán: 60%; 50% antes

Disminuirán: 20%; 7% anteriormente

Permanecerán sin cambios: 20%; 43% anteriormente

Preferencias entre bonos de Tesorería:

Bonos en UF con vencimiento entre 1 y 5 años: 53%; 43% anteriormente

Bonos en pesos de 1 a 5 años: 27%; 21% anteriormente

Bonos en UF de 6 a 11 años: 7%; Sin menciones anteriores

Bonos en pesos d 6 a 11 años: 13%; 29% anteriormente

Bonos en UF a 12 años o más: No se menciona en ninguna de las encuestas

Bonos en pesos a 12 años o más: Sin menciones; 7% anteriormente

Driver de tasas entre los factores políticos locales:

Reformas del presidente Gabriel Boric: 87%; 38% anteriormente

Rudio por futuras discusiones sobre retiros de pensiones: 7%; 46% anteriormente

Avances relacionados con el nuevo proceso constitucional: 7%; 15% anteriormente

CALENDARIO ECONÓMICO:

Chile:

Jul. 3: Imacec mayo

Jul. 6: Minutas del banco central

Jul. 6: Salarios nominales mayo

Jul. 7: IPC junio

Jul. 7: Balanza comercial junio

Jul. 7: Reservas internacionales junio

Internacional:

EE.UU.:

Jul. 3: PMI manufacturero S&P global junio

Jul. 3: Gastos en construcción mayo

Jul. 3: Encuesta de manufactura ISM mayo

Jul. 5: Órdenes de fábrica mayo

Jul. 5: Órdenes de bienes durables mayo

Jul. 6: Balanza comercial mayo

Jul. 7: Tasa de desempleo junio

Eurozona:

Jul. 3: PMI manufacturero de HCOB junio

NOTICIAS RECIENTES:

Chile comercio al por menor baja 10,5% en mayo

Chile prod. manufacturera mayo baja a 1,2% a/a; est. -3,4%

Chilena Essbio coloca 2m UF en bonos a 10 años en mercado local

Chilena CMPC coloca bonos a 2 y 9 años en México

Chile anuncia que venderá hasta US$1.000M mensuales julio-sept.

Chile tasa de desocupación 8,5% mayo; est. 8,8%

Fitch rebaja Inversiones Latin America Power de ‘CC’ a ‘C’

Cobre cae ante debilidad de datos de China y avance del dólar

Tesorería Chile vende 2m de UF en bonos BTU 2033 a 1,93%

Consejera BCCh prevé baja de 50pb o más de TPM en julio: Mercurio

Marcel dice que propuesta tributaria de Chile está ‘encaminada’

Enaex en proceso de inscribir 2 líneas de bonos en Chile: Feller

Boric enfrenta presión por acusaciones corrupción a su coalición

Chile recurre a mercado global para canjear bonos por deuda ASG

©2023 Bloomberg L.P.

Yahoo Finanzas

Yahoo Finanzas