Tres maneras en que los factores sociales pueden mejorar las carteras

A lo largo de la última década, la importancia financiera de los factores relacionados con la sostenibilidad (a menudo agrupados bajo el acrónimo ASG) ha ido escalando posiciones en los planes de inversión. Los inversores han prestado históricamente mayor atención a las cuestiones medioambientales (A) y de gobernanza (G). Pero las principales tendencias, como la desglobalización, el mayor foco en las relaciones laborales y en la gestión de la cadena de suministro, la IA y la necesidad de una transición justa hacia las cero emisiones netas, ponen de manifiesto la creciente importancia financiera de la dimensión social (S).

Este enfoque permite a los gestores valorar aspectos cada vez más relevantes para el éxito a largo plazo de las empresas, como su cultura corporativa y la gestión de la cadena de suministro. También hemos comprobado que, en determinadas circunstancias, las temáticas sociales pueden servir como un elemento diversificador adicional. Por ejemplo, las compañías que operan en sectores como la educación han demostrado históricamente tener características defensivas.

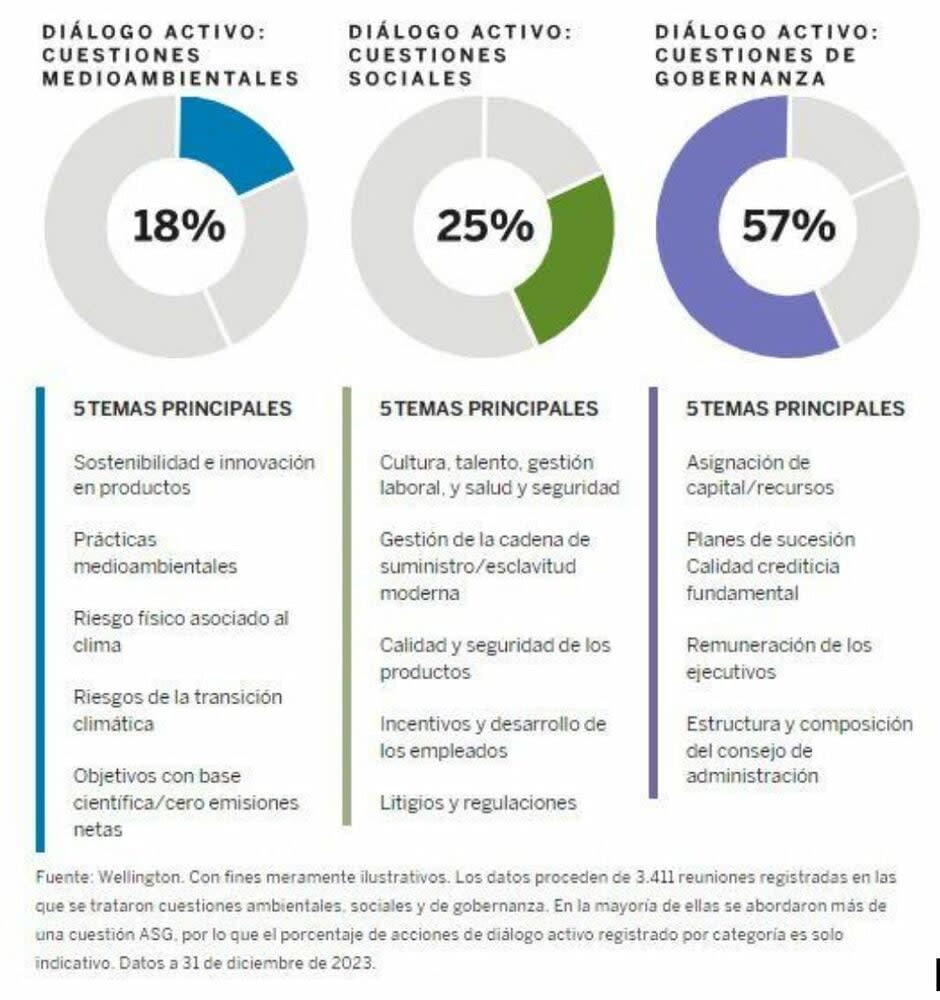

En 2023, Wellington mantuvo cerca de 17.500 reuniones con más de 5.500 emisores del mercado público1. En estas sesiones se abordaron diversos temas, incluidos los de carácter social. Las conclusiones de estas conversaciones enriquecen el amplio espectro de análisis en el que se apoyan los equipos de inversión de la empresa. Además, contribuyen a fundamentar las calificaciones ASG propias, el estudio en torno a los riesgos y oportunidades de una transición energética justa hacia las cero emisiones netas y nuestro modelo de lucha contra la esclavitud moderna. Las iniciativas de diálogo activo registradas en 2023 también evidencian la creciente importancia de las cuestiones sociales (gráfico 1).

Gráfico 1: Los factores sociales son una parte fundamental de las actividades de diálogo activo de Wellington. Registro de acciones de diálogo activo por categoría

En este contexto, presentamos tres maneras distintas de convertir los riesgos y oportunidades sociales en una rentabilidad potencial superior y sostenible. Aunque las tres vías que proponemos parten de diferentes perspectivas (inversión en administración responsable, temática y de impacto, respectivamente), todas se centran en la gestión activa y el diálogo constante.

Inversión en administración corporativa responsable (stewardship investing)

Para nosotros, la administración responsable corporativa siempre debe tener un importante componente social, ya que sin una gestión responsable y estratégica de los recursos naturales, humanos y financieros, es imposible crear valor duradero. Las empresas que consiguen equilibrar las necesidades de todas las partes interesadas a favor de las personas, el planeta y los beneficios son, en nuestra opinión, las que están mejor posicionadas para mantener el liderazgo en el mercado y ofrecer una rentabilidad positiva a largo plazo. La visión a largo plazo de la inversión en stewardship, en la que los valores suelen mantenerse durante al menos una década, resalta el papel fundamental del diálogo activo. Las cuestiones sociales ocupan un lugar destacado en el orden del día de estas reuniones.

Caso práctico: cadenas de suministro y abastecimiento responsable

Las cadenas de suministro globales suelen ser un punto ciego tanto para las compañías como para los inversores. Sin embargo, las recientes perturbaciones han revelado que buscar la máxima eficiencia en el abastecimiento y la gestión de inventarios puede ocasionar debilidades imprevistas y riesgos reputacionales. Por tanto, necesitamos evidencias que confirmen que las empresas de nuestra cartera están abordando estos riesgos de forma proactiva y creando cadenas de suministro más sólidas y sostenibles. Por ejemplo, nos pusimos en contacto con:

Un destacado fabricante de neumáticos para conocer los riesgos de abastecimiento asociados al caucho natural. Descubrimos que, para facilitar la trazabilidad de su compleja cadena de valor del caucho, la compañía había desarrollado su propia aplicación móvil, la cual recopila información sobre las prácticas agrícolas de las partes interesadas. Hasta la fecha, la empresa ha recabado información sobre temas como las condiciones laborales y la mano de obra infantil de más de 42.000 productores de caucho. El fabricante comparte de forma generalizada esta aplicación y los datos obtenidos con la intención de impulsar mejoras en todo el sector.

Un minorista de moda rápida para tratar la amenaza de la esclavitud moderna. Comprobamos que la empresa disponía de los mecanismos de supervisión y control de riesgos necesarios, pero instamos a la dirección a aumentar la transparencia y la responsabilidad en la cadena de suministro.

Inversión temática

Otra manera de sacar partido de los riesgos y las oportunidades sociales es centrarse en temáticas de nueva generación a largo plazo, ya que suelen tener un marcado componente social. Creemos que, si combinamos las diversas perspectivas de análisis de nuestros equipos en torno a las temáticas principales de innovación, sostenibilidad e inclusión, podríamos determinar los posibles ganadores de estas tendencias sociales estructurales y construir carteras diversificadas con un atractivo potencial de riesgo y rentabilidad.

Caso práctico: innovación en la atención sanitaria

Los últimos avances en el terreno de la ciencia, herramientas y tecnologías están sentando las bases para tratamientos más eficaces, precisos y con menos efectos secundarios. Vemos progresos especialmente prometedores en el campo de la tecnología médica (medtech) y biotecnología (biotech). Estas innovaciones podrían dar lugar a importantes beneficios médicos y sociales, como por ejemplo mejores diagnósticos y tratamientos. No obstante, también plantean nuevos interrogantes éticos y sociales. Si estas cuestiones se resuelven, el mercado de las tecnologías y terapias innovadoras podría brindar excelentes oportunidades que los inversores temáticos, gracias a su posicionamiento, estarían en condiciones de aprovechar. A continuación, exponemos algunos ejemplos de oportunidades que hemos identificado:

Fabricante de tecnología médica. Como uno de los principales proveedores mundiales de tecnología médica, esta empresa ofrece productos en una amplia gama de especialidades, que incluyen ortopedia, neurotecnología, así como equipos médicos y quirúrgicos. Estos productos brindan importantes beneficios tanto médicos como sociales al mejorar la tasa de éxito de los diagnósticos e intervenciones, y al facilitar el acceso a tratamientos complejos. La empresa está experimentando un sólido crecimiento fruto de una serie de recientes innovaciones y de la fuerte demanda de intervenciones quirúrgicas.

Compañía especializada en biotecnología orientada a la autoinmunidad. Las enfermedades autoinmunes son producto del mal funcionamiento del sistema inmunitario, que ataca los tejidos sanos del organismo. Este tipo de enfermedades suponen un desafío médico cada vez mayor. Según un estudio publicado recientemente, las enfermedades autoinmunes afectan aproximadamente a una de cada diez personas en el Reino Unido2. Además de causar un gran sufrimiento, limitan la capacidad de las personas para desempeñar un papel activo en la sociedad. Por lo tanto, disponer de opciones terapéuticas más eficaces puede ser beneficioso tanto desde el punto de vista médico como social. Las soluciones que está desarrollando esta empresa biotecnológica constituyen un ejemplo de ello. Especializada en ingeniería aplicada a los anticuerpos, su objetivo es generar nuevas opciones terapéuticas para los pacientes aquejados de colitis ulcerosa, una enfermedad autoinmune que afecta al intestino grueso.

Inversión de impacto

Una vía alternativa es invertir explícitamente con un doble objetivo: lograr una rentabilidad financiera competitiva y un impacto positivo medible. Consideramos que, al invertir en soluciones que aborden algunos de los desafíos globales más urgentes, muchos de los cuales tienen una importante dimensión social, podemos ofrecer un enfoque de gran valor añadido que:

aporta exposición a sectores y empresas/emisores de mercados desarrollados y emergentes que podrían no contemplarse en inversiones más tradicionales;

mejora la estabilidad del conjunto de la cartera gracias a la diversificación; y

consigue un impacto social positivo medible en áreas como la educación, vivienda asequible, agua potable, inclusión financiera y sanidad.

En nuestra opinión, la diversificación podría mejorarse aún más mediante inversiones en renta fija relacionadas con el impacto, ya que permiten a los inversores centrarse en sectores con un gran potencial —en su mayoría excluidos de los mercados públicos de renta variable— en todo el espectro de la renta fija, desde los bonos municipales hasta los corporativos, pasando por los bonos de agencias públicas y los bonos sociales del Estado. La renta fija también permite movilizar capital a gran escala para hacer frente a retos medioambientales o sociales inmediatos.

Caso práctico: educación

La educación y la formación profesional son un área clave para el impacto social. Las soluciones dirigidas a mejorar la enseñanza presencial y promover la educación a distancia, especialmente entre la población con rentas bajas, pueden generar efectos multiplicadores positivos de carácter generalizado y duradero. Dado que ciertas áreas de la educación han demostrado históricamente tener características defensivas, creemos que esta temática constituye un elemento de diversificación importante. En nuestra opinión, entre las oportunidades atractivas se incluyen:

Un centro de formación sanitaria con fines lucrativos que ofrece a poblaciones de estudiantes demográficamente desfavorecidas y tradicionalmente desatendidas acceso a una educación médica de calidad. Consideramos que este proveedor está bien posicionado ante el persistente déficit de mano de obra en el sector sanitario. También nos ha llamado la atención su colaboración con universidades de todo el mundo para comprender qué es lo más importante para los estudiantes y qué competencias demanda el mercado laboral. En términos de construcción de carteras, se trata de un valor que podría ofrecer ventajas anticíclicas, ya que el sector de la educación con fines lucrativos se ha caracterizado históricamente por su perfil «defensivo» en entornos recesivos.

Una agencia de seguro de desempleo que ayuda a los desempleados a reincorporarse a la vida laboral mediante el apoyo financiero y cursos de formación profesional. Creemos que los bonos sociales de esta agencia europea no solo representan una oportunidad para obtener una rentabilidad atractiva y un impacto social medible, sino que también permiten a la agencia cumplir su función de protección social y proveedor de servicios de reinserción para solicitantes de empleo.

Conclusión

Pensamos que un enfoque activo en los riesgos y oportunidades sociales puede ayudar a los inversores a construir carteras más sólidas y diversificadas que se beneficien de la exposición a las empresas y emisores más innovadores. Hemos identificado tres importantes vías para aprovechar el atractivo potencial de rentabilidad y sostenibilidad asociado a la inversión social. En nuestra opinión, las tres opciones ofrecen ejemplos tangibles de cómo la incorporación de factores sociales puede mejorar notablemente las carteras core tradicionales.

Yahoo Finanzas

Yahoo Finanzas