Se recuperan los bonos y las acciones en EE.UU.: ¿repunte transitorio o cambio de tendencia?

En las últimas semanas, los activos financieros globales emprendieron un sendero de recuperación tras meses de corrección durante la primera mitad de 2022.

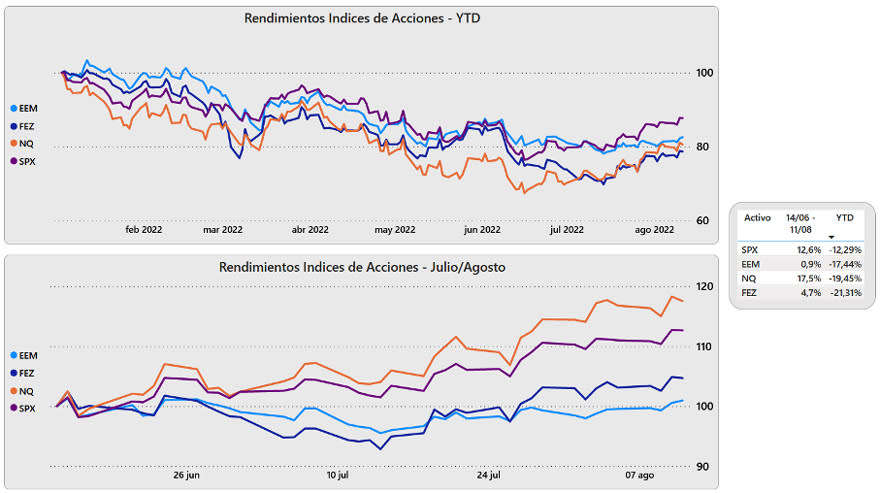

Desde mínimos del año a mediados de junio, el índice S&P 500 recupera un 12,6% hasta aquí y se acomoda nuevamente por encima de los 4.000 puntos. Mientras tanto, las acciones del Nasdaq, cuyos componentes han sido los más castigado en la corrección, recomponen un 17,5% en el período.El entorno favorable, aunque en menor medida, se percibió también en las acciones europeas, cuyas principales compañías se apreciaron cerca del 5% (medidas en USD). Esta mejora no se trasladó a las bolsas emergentes que solo recuperaron 1%.

Las acciones emprenden un rally desde mediados de julio

Rendimiento índice de acciones S&P 500, EuroStoxx 50, Emergentes y Nasdaq. Fuente: Criteria

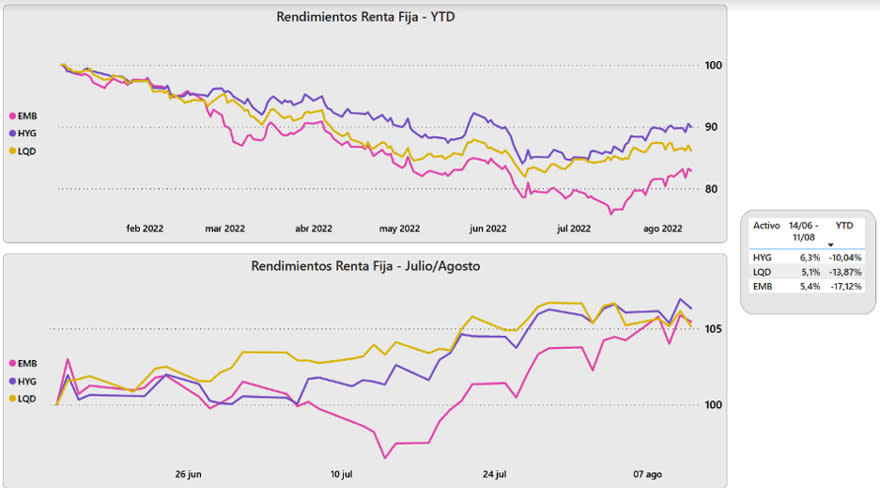

En el mercado de renta fija, los bonos de alto rendimiento aumentaron un 6,3% en el período, mientras que la deuda de grado de inversión de EE.UU. lo hizo en 5,1%. A diferencia de las acciones, la deuda en USD de mercados emergentes si se contagio del mejor entorno con un salto del 5,4% en precios.

Aunque menos vertiginoso, los bonos también registran un rally

Rendimientos de bonos de Alto Rendimiento, Grado de Inversión y Emergentes. Fuente: Criteria

En este contexto, vale la pena hacerse la siguiente pregunta: ¿Estamos frente a un punto de inflexión? ¿O más bien lo que percibimos es una mejora marginal en un mercado que sigue fundamentalmente a la baja?

Para poner en perspectiva, la gran mayoría de los tipos de activos siguen en terreno negativo en lo que va del año: a la fecha, las correcciones para el 2022 van desde 12,3% en el caso del S&P 500 hasta 21,3% para las acciones europeas (medidas en USD). En los bonos, el desempeño negativo se mueve en un rango similar.

Como señalamos anteriormente, la pulseada entre inflación, tasas de interés y recesión económica es el eje fundamental para determinar el desempeño de los activos. En este sentido, hay motivos que invitan a pensar en un escenario que, de consolidarse, podría volverse favorable para los activos globales.

El último registro de inflación en EE.UU. dio un respiro a los inversores. Los precios al consumidor en ese país crecieron a un 8,5% interanual en julio, una moderación en el ritmo de expansión en comparación con el mes anterior, cuando fue de 9,1%. En términos intermensuales, la inflación fue nula.

Casi sin excepciones y con la Reserva Federal a la cabeza, los bancos centrales a lo largo del mundo han emprendido un ajuste vía tasas de interés y contracción monetaria para contener las presiones sobre los precios. Si bien en casi todos los casos el registro interanual sigue siendo muy elevado, la consolidación de una tendencia de desinflación sería una noticia bien recibida por los mercados.

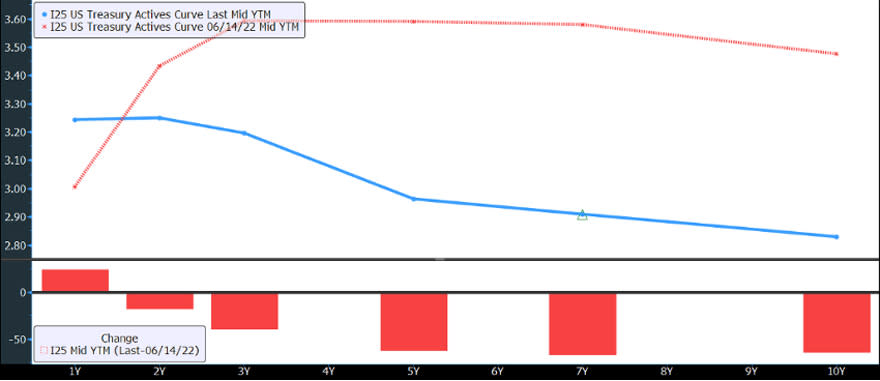

De momento, no se prevé que la Reserva Federal discontinúe su programa agresivo de suba de tasas. Sin embargo, la tasa de interés de los bonos del Tesoro a 10 años ya exhibe una desaceleración en los últimos dos meses: se ubica por debajo del 2,9% anual luego de rendir un pico de 3,5% a mediados de junio.

Las expectativas de inflación medidas por los rendimientos relativos de los bonos del tesoro americano a tasa fija y los ajustables por el índice de precios, muestran que Wall Street le da crédito a la FED en el cumplimiento de su objetivo, mostrando una inflación esperada promedio del 2,5% promedio para los próximos 10 años (versus una meta de 2%).

Desde ya, una política monetaria contractiva tiene su costo en términos de crecimiento económico. La fuerte inversión en la curva de rendimientos de EE. UU. sugiere una probabilidad no menor de una recesión económica en el horizonte. Sin embargo, la expectativa de consenso en el mercado es hoy de una contracción superficial, de corta duración.

Como se puede observar en el siguiente gráfico, desde mediados de junio el rendimiento del bono de 10 años bajo desde 3,5% a 2,9% como producto de las menores expectativas de inflación. Mientras tanto, el bono a 1 año subió de 3,0% a 3,2% acompañando la fuerte suba de tasas de la Reserva Federal. ¿El resultado? Una curva de rendimientos con una forma "invertida", que anticipa relajamiento de tasas luego de 2023.

¿Recesión en el horizonte? Se profundiza la inversión de la curva de rendimientos

Curva de rendimientos de bono del Tesoro. Fuente: Criteria

En este sentido, uno de los elementos de carácter transitorio que agregaba presión a los precios internacionales eran las cadenas globales de suministro. Como consecuencia de la pandemia primero y la guerra en Ucrania después, muchas de ellas se vieron resentidas y presentaron cuellos de botella que elevaron los costos de importantes insumos, desde productos energéticos hasta alimentos y bienes tecnológicos.

En el último tiempo, se registra una mejora en el restablecimiento de estas cadenas, a medida que se resuelven los obstáculos en cada eslabón. A su vez, se percibe una baja en el precio de las materias primas globales, que si bien aún elevadas, permiten avizorar una mejora.

Todos estos elementos invitan a pensar en una inflación que podría perder impulso en los próximos meses. La Reserva Federal no ha modificado su discurso: hace sólo dos semanas incremento la tasa de interés en 0,75% por segundo mes consecutivo para combatir las presiones. Sin embargo, las señales que se registran en los precios de los activos sugieren una expectativa de inflación más baja de lo esperado que en el pico de marzo, cuando estallo en conflicto en Ucrania.

El elemento que aún no permite bajar la guardia es el apretado mercado laboral en EE.UU., que mantiene su fortaleza y muestra salarios creciendo por encima del 5,6% anual en julio, un ritmo que no puede perdurar si se desea enfriar los precios.

De confirmarse esta tendencia en los próximos meses, y verificarse una moderación en el mercado laboral por efecto de las mayores tasas de interés, un escenario como el que se vivió en el primer semestre – con fuertes caídas de precios a lo largo de todo el espectro de activos- podría haber quedado atrás.

Según dichos recientes del titular de la Reserva Federal, Jerome Powell "no existe la opción de fracasar" en el intento de restaurar la estabilidad de precios. Los mercados se están recuperando con idéntica expectativa en el horizonte.

Yahoo Finanzas

Yahoo Finanzas