Análisis de los flujos de mercado de ETF

En el mercado global de ETF, los bonos ultracortos fueron la estrategia más popular, registrando entradas de 7.400 millones de euros, ya que los inversores aprovecharon los rendimientos ofrecidos por estos productos con un riesgo de duración mínimo. Siguiendo la tendencia de los últimos meses en la renta fija, se produjeron salidas en las estrategias de deuda corporativa y de high yield.

Los índices de renta variable estadounidense de gran tamaño ganaron 7.000 millones de euros, continuando la tendencia a largo plazo. La renta variable japonesa también mantuvo su impulso, añadiendo 3.400 millones de euros este mes, a pesar de la preocupación de algunos inversores por las valoraciones que podrían ser excesivas de esta región.

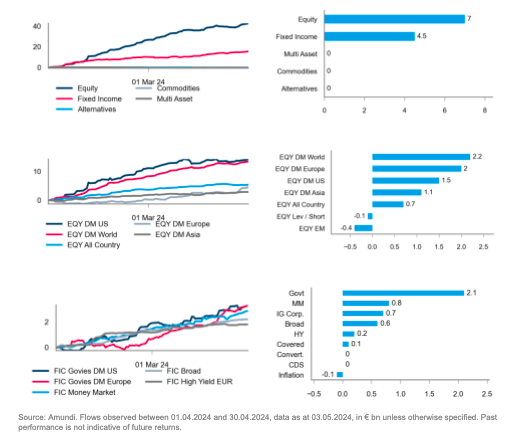

Flujos europeos

Renta variable

Las estrategias europeas de UCITS ETF registraron entradas de 7.000 millones de euros en abril. Los índices globales de mercados desarrollados atrajeron flujos por valor de 2.200 millones de euros y las estrategias europeas sumaron 2.000 millones de euros, con los inversores aprovechando al máximo la temporada de dividendos.

Los índices estadounidenses acumularon 1.500 millones de euros y la renta variable japonesa volvió a resultar atractiva para los inversores, sumando 1.200 millones de euros.

Ante la perspectiva de que los tipos de interés se mantengan al alza durante más tiempo, los inversores destinaron 500 millones de euros en el sector financiero, que suele obtener buenos resultados en entornos de tipos de interés más elevados.

El sector tecnológico sumó 500 millones de euros, lo que subraya el buen comportamiento de los «Siete Magníficos». Los inversores retiraron 500 millones de euros del sector sanitario, al disminuir el apetito por las estrategias defensivas.

Ninguna estrategia de smart beta obtuvo ganancias significativas el mes pasado y los inversores retiraron 400 millones de euros de los productos de volatilidad mínima.

Los inversores retiraron 4.000 millones de euros de las estrategias de renta variable ESG, correspondiendo la mayor parte de estas salidas a los mismos productos ESG de renta variable estadounidense.

Renta fija

Los inversores asignaron 4.500 millones de euros a estrategias de ETF de renta fija de UCITS europeos, con la deuda pública obteniendo 2.100 millones de euros, los fondos del mercado monetario añadiendo 800 millones de euros y las empresas con Investment Grade (IG) ganando 700 millones de euros.

La deuda pública denominada en euros registró entradas de 1.200 millones de euros. Los inversores asignaron 500 millones de euros a los productos con vencimiento a largo plazo denominados en euros, ante las expectativas del mercado de una posible bajada de tipos por parte del Banco Central Europeo en junio.

Los bonos a largo plazo denominados en dólares estadounidenses ganaron 700 millones de euros, mientras que los bonos a corto plazo atrajeron entradas por valor de 400 millones de euros. Esta estrategia de extremos (“barbell approach”) en la duración refleja las diferentes actitudes de los inversores respecto a la futura dirección de los tipos de interés. Es probable que los inversores que compran en el extremo corto de la curva no tengan clara la trayectoria de los tipos de interés y estén aprovechando al máximo la buena rentabilidad que ofrece este extremo de la curva con un riesgo de duración mínimo.

Por el contrario, los que compran bonos a largo plazo creen que es más probable que se produzca un recorte de tipos, lo que provocaría una subida del precio de sus bonos y les daría la oportunidad de obtener beneficios de estas inversiones. La otra razón para comprar bonos a largo plazo es como medida defensiva frente a una posible recesión económica.

En contraste con las estrategias ESG de renta variable europea, la renta fija ganó 1.100 millones de euros este mes, con 700 millones asignados a deuda corporativa Investment Grade.

Yahoo Finanzas

Yahoo Finanzas