Rendimientos inquietan aunque Fed no eleve las tasas: M. El-Erian

(Bloomberg) -- Este mes se ha desarrollado una lógica simple en los mercados. Las fluctuaciones de precios apuntan a una anticipación de que la Reserva Federal ha terminado de aumentar las tasas de interés y que ahora comenzará a recortarlas a principios de 2024, lo que reducirá los rendimientos determinados por el mercado a medida que la autoridad monetaria continúa flexibilizando su política monetaria a lo largo del año; y que todo esto será un buen augurio para la economía y prácticamente para todos los activos financieros.

Lo más leído de Bloomberg

Desafortunadamente, esto no suficiente para todos los que esperamos una mayor certeza y una menor volatilidad de los rendimientos.

Hay muchos otros escenarios plausibles para la trayectoria de las tasas de interés, aunque los catalizadores de la incertidumbre se alejarán notablemente de la Reserva Federal. Cualquiera que sea el resultado que finalmente se produzca, será fundamental para el bienestar de los hogares, las empresas y los inversionistas.

La expectativa del mercado de que ahora se hayan alcanzado las “tasas máximas” y de que comiencen los recortes de tasas a principios del próximo año ha sido impulsada por datos recientes y ciertas comunicaciones de la Reserva Federal. Diversos indicadores económicos y de precios sugieren una probabilidad cada vez mayor de un aterrizaje suave, en el que la actividad se enfriará gradualmente y la inflación seguirá cayendo. Mientras tanto, el único comentario de la Fed que realmente resuena en los mercados es la insinuación de su presidente, Jerome Powell, de que el banco central más influyente del mundo ha terminado con su agresivo ciclo de alzas de tasas y que su próxima medida de política monetaria será un recorte.

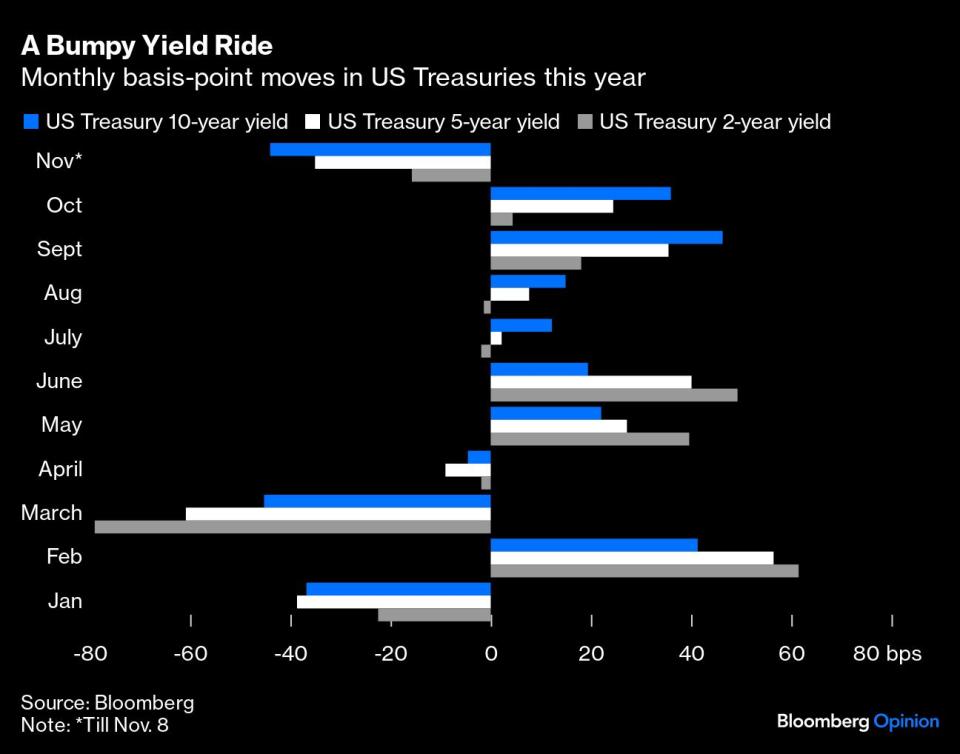

No sorprende que, como respuesta, las tasas de mercado hayan caído drásticamente. Por ejemplo, desde principios de noviembre, el rendimiento del bono de referencia del Tesoro estadounidense a 10 años ha disminuido 44 puntos básicos, y el rendimiento a cinco años ha bajado 35 puntos básicos. El rendimiento a dos años, que es el más susceptible a las expectativas de las medidas de la Reserva Federal, ha retrocedido 16 puntos básicos.

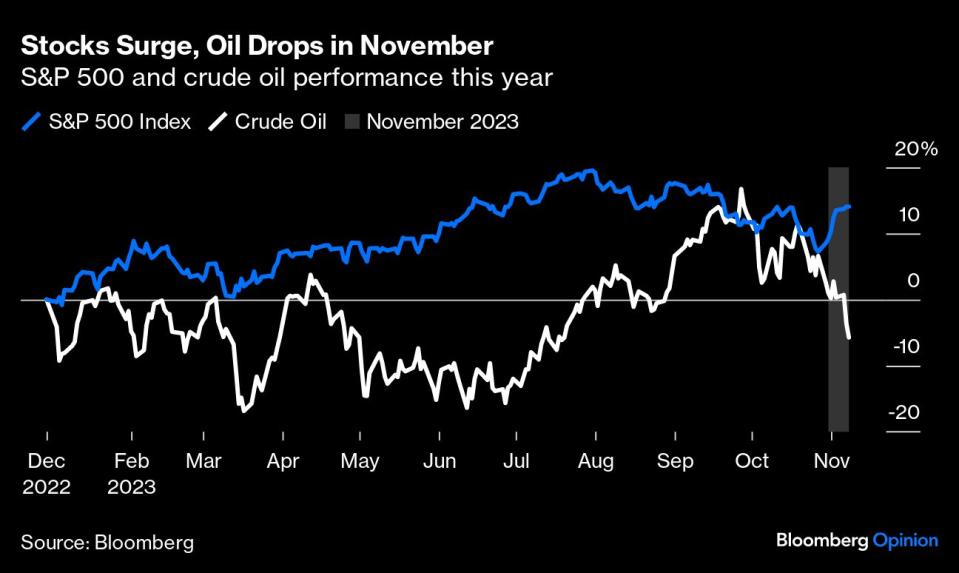

Esta variación generalizada de los rendimientos ha ido acompañada de una caída sustancial de los precios del petróleo, lo que también ha hecho subir las acciones. El S&P 500 ha avanzado alrededor de un 4,5% este mes, mientras que el Nasdaq 100 ha repuntado un 6%. Esta combinación de menores rendimientos, la caída de los precios del petróleo y el alza de las acciones ha alimentado las esperanzas de que la inflación pueda moderarse aún más sin daños sustanciales a la inversión empresarial, el gasto de los consumidores y la actividad económica.

Si bien estos avances son positivos, hay una advertencia importante. A partir de aquí, el camino puede no ser tan sencillo como sugiere el consenso, particularmente respecto de la confianza que hay en la proyección de que habrá recortes de tasas junto con una inflación cada vez más baja y un crecimiento económico sólido.

Claramente es posible que un aterrizaje suave en EE.UU. permita a la Reserva Federal comenzar a recortar las tasas de interés a principios del próximo año. Sin embargo, hay otros resultados igualmente plausibles con mayor probabilidad acumulada.

Lo que tengo claro es que la política de la Fed per se tendrá un impacto menos determinista en los rendimientos del mercado, especialmente en comparación con 2022 y 2023, a menos que el banco central cometa otro error de política monetaria.

La evolución que ha experimentado el mercado el último año tuvo que ver principalmente con la incorporación del impacto de uno de los ciclos de aumento de tasas más concentrados en décadas, mientras la Reserva Federal buscaba corregir su prolongado error de calificar la inflación como algo “transitorio”. En 2023, los mercados se adaptaron a la idea de que las tasas de interés más altas de la Reserva Federal podrían persistir durante más tiempo de lo previsto inicialmente. En 2024, cuando el banco central probablemente haya alcanzado las tasas máximas, los catalizadores de los rendimientos se alejarán de la política monetaria y se centrarán en la emisión de bonos gubernamentales y en la evolución económica.

En tal cambio de paradigma, las tasas podrían disminuir debido a una desaceleración de la economía mayor a lo previsto a causa de los efectos retardados del agresivo endurecimiento de la política monetaria, el agotamiento de los ahorros relacionados con la pandemia y diversos desafíos externos. Al mismo tiempo, la presión a la baja sobre los rendimientos derivada de una fuerte desinflación podría contrarrestarse con la necesidad del Gobierno de atraer compradores a las emisiones sustancialmente mayores de bonos, necesarias para financiar un déficit fiscal considerable y refinanciar la deuda que vence a tasas de mercado significativamente más altas.

También es concebible que la economía nacional, sorprendentemente resiliente, vuelva a demostrar una fortaleza suficiente para soportar la última serie de vientos en contra. En este escenario, las presiones inflacionarias subyacentes (no la general) podrían persistir más de lo esperado inicialmente ―como lo reconoció el banco central australiano esta semana―, lo que inquietaría a los mercados sobre un reinicio del ciclo de alzas de la Reserva Federal (aunque los obstáculos para esto serían bastante altos).

En resumen, por muy frustrante que resulte para muchos de los que buscamos claridad, hay un rango de posibles razones por las que las tasas de interés de referencia podrían bajar en 2024, y sus implicaciones económicas y de mercado pueden variar significativamente. Por el contrario, también hay razones por las que las tasas podrían permanecer elevadas durante la mayor parte del próximo año. Todo esto, reconociendo al mismo tiempo que es probable que disminuya la influencia de la Reserva Federal, el principal catalizador del nivel de los rendimientos y su volatilidad en el pasado reciente.

Por mucho que esperemos una respuesta definitiva dado que la Reserva Federal probablemente no seguirá subiendo las tasas, la incertidumbre que ha llevado repetidamente a la economía de EE.UU. a desafiar los pronósticos del consenso está lejos de disiparse. Lo mismo puede decirse del impacto de las acciones de política monetaria pasadas, donde quedan preguntas sin respuesta sobre los efectos rezagados del ciclo de alzas y el nivel de la tasa de interés de equilibrio. Como resultado, los inversionistas harían bien en mantener la flexibilidad y una mentalidad abierta.

El tortuoso recorrido de la visión de consenso sobre la economía durante los últimos 16 meses ―que ha pasado de un aterrizaje suave a un aterrizaje fuerte, a volver a considerar la posibilidad de que no hay ningún tipo de aterrizaje para luego proyectar un aterrizaje forzoso― deberían servir como un valioso recordatorio de la importancia de la humildad frente a una incertidumbre económica y política sustancial.

Traducido por Paulina Steffens.

Nota Original:Yield Uncertainty Stays Even If Fed Is Done: Mohamed A. El-Erian

©2023 Bloomberg L.P.

Yahoo Finanzas

Yahoo Finanzas