Cómo se calcula la rentabilidad: curiosidad financiera técnica

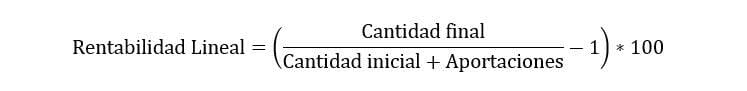

La rentabilidad de una inversión se puede calcular de distintos modos. El método que solemos utilizar es la rentabilidad lineal. Esta consiste en dividir el valor final de la inversión entre el valor inicial, restarle 1 y multiplicarlo por cien. En caso de que haya aportaciones y reembolsos, también se incluyen.

La rentabilidad lineal mide la variación de patrimonio, independientemente de cuándo se hayan realizado aportaciones o reembolsos, por lo que no tiene en cuenta factores esenciales de la inversión. Siendo más sencilla de calcular y de entender, no representa de modo adecuado la verdadera rentabilidad de una inversión. Su cálculo, en porcentaje, se efectúa del siguiente modo:

En este caso, daría igual cuándo se efectúen las distintas aportaciones y retiradas en las inversiones, que esta rentabilidad no lo tiene en cuenta. Por tanto, su cálculo no refleja la rentabilidad del dinero invertido.

Existe otro cálculo mucho más preciso conocido como valor liquidativo o rentabilidad por NAV (Net Asset Value por sus siglas en inglés). Este valor liquidativo hace referencia al precio de las participaciones de un fondo de inversión. También se puede (y se debe) utilizar en el cálculo de la rentabilidad de una cartera de inversiones. Este valor resulta de dividir el patrimonio del fondo (o de la cartera de inversión) entre el número de participaciones.

Este cálculo es mucho más preciso, pues tiene en cuenta el momento temporal en que se realizan las aportaciones y/o reembolsos. De este modo, podemos encontrarnos con una cartera que tiene una rentabilidad lineal distinta de la rentabilidad por NAV. Si no ha habido ninguna aportación o reembolso, deberán coincidir. En caso contrario nos encontraremos con diferencias que, en algún caso, pueden ser importantes. De hecho, existen casos en los que tendremos rentabilidad lineal positiva y rentabilidad por NAV negativa, o viceversa. Esta diferencia entre ambos tipos de cálculo puede derivar en confusiones perfectamente entendibles. Incluso, se pueden dar casos en los que una rentabilidad por NAV sea positiva cuando el patrimonio de la cuenta ha disminuido. Curioso, ¿verdad? Este concepto no es, para nada, intuitivo, pero vamos a tratar de explicarlo con un sencillo ejemplo.

Supongamos que tenemos una gallina que pone un huevo cada día, durante 10 días consecutivos.

Imaginemos que tenemos otra gallina que, después de 10 días, también ha puesto 10 huevos. Pero en este segundo caso, hasta el sexto día no puso huevos.

Podemos decir que ambas gallinas pusieron 10 huevos, pero la velocidad a la que puso huevos la segunda gallina en los últimos 5 días tuvo que ser mucho más elevada que la primera gallina para alcanzar la misma cantidad. Esto mismo es lo que sucede con la rentabilidad medida por NAV comparada con la rentabilidad lineal.

En el caso de la rentabilidad por NAV sí se tiene en cuenta el momento en que se producen las aportaciones y retiradas, de manera que su cálculo incluye la rentabilidad de todo el dinero en el momento en el que este se invierte. El cálculo es un poco más complejo, pues requiere contabilizar la cartera con el valor de las participaciones que tiene (reales o ficticias), para calcular el NAV y poder medir, finalmente, la rentabilidad.

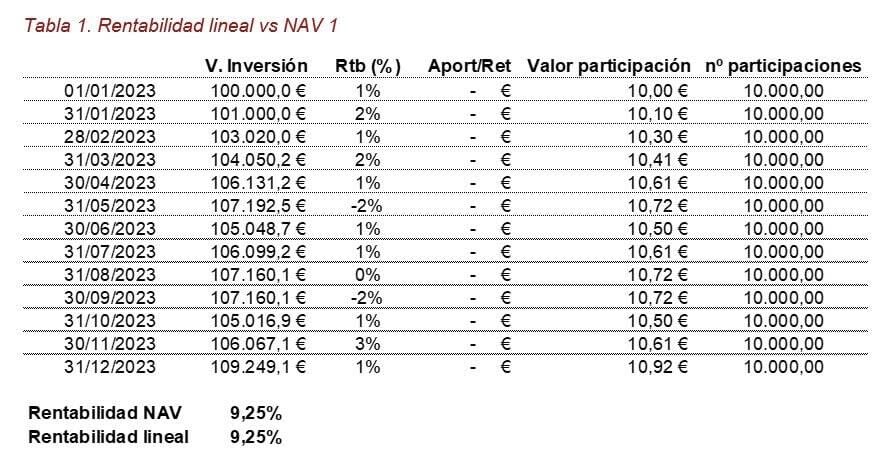

En este caso 1 no existen diferencias entre ambas rentabilidades, pues no existen aportaciones ni retiradas.

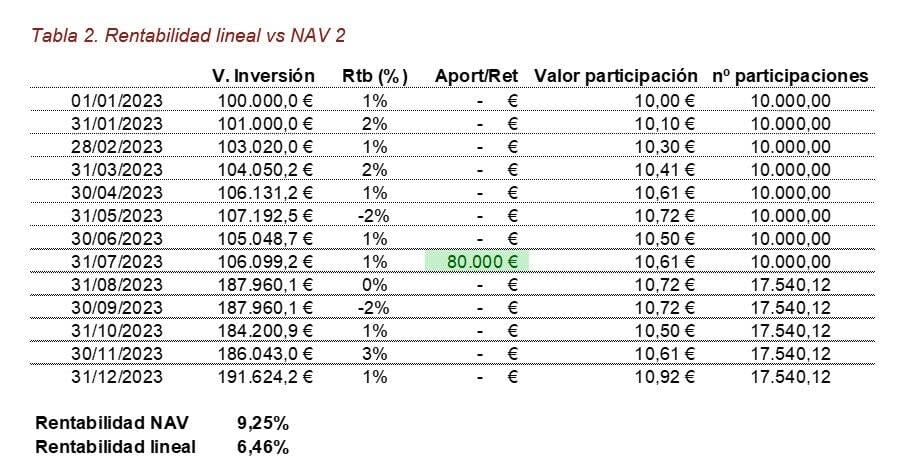

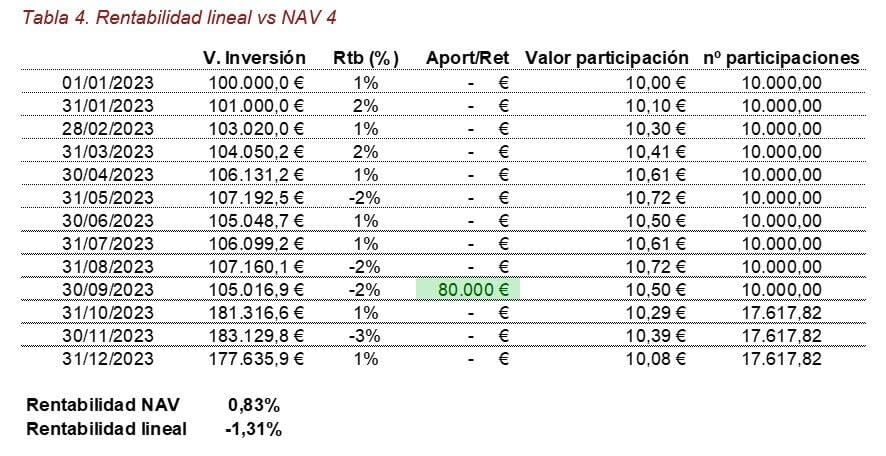

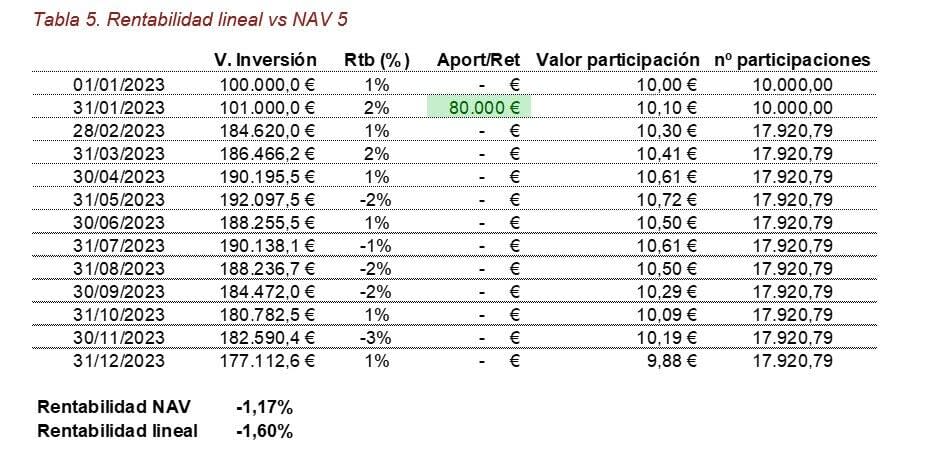

Si introducimos una aportación a mitad o final del periodo, ese nuevo dinero tiene que “rentar” mucho más para llegar a la cantidad final absoluta (valor de la inversión), por lo que la rentabilidad por NAV será superior a la rentabilidad lineal.

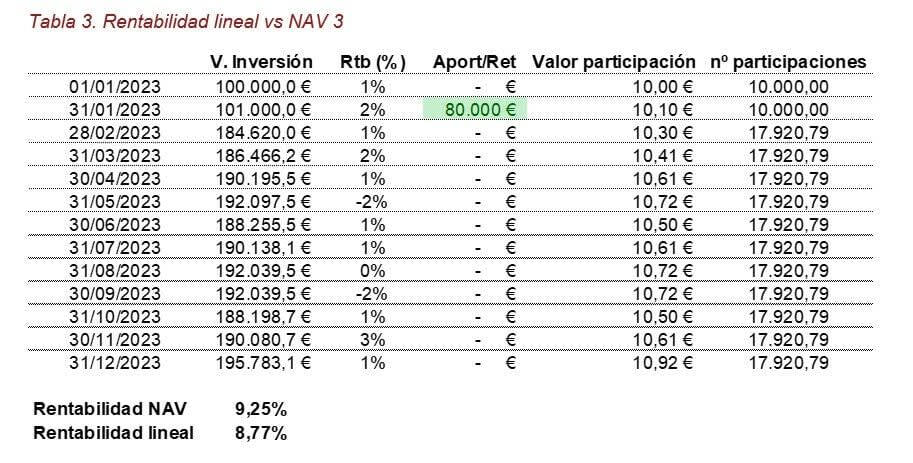

En cambio, si esta misma aportación se realizase antes en el tiempo, ese nuevo dinero (la aportación), no tendría que “rentar” tanto. De este modo las rentabilidades por NAV y la lineal serían más parecidas.

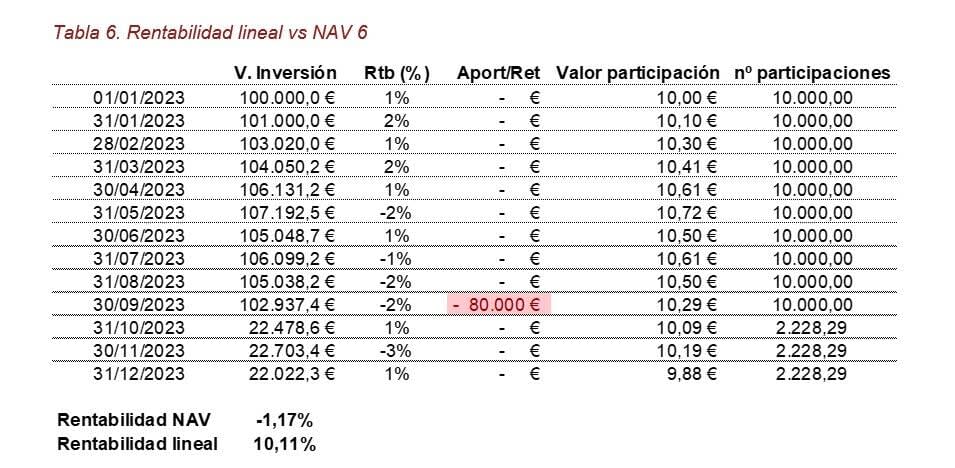

Como hemos mencionado, se pueden ver casos peculiares, en donde la aportación se produce en un momento en el que la rentabilidad está siendo negativa. Según haya sido la rentabilidad anterior y posterior, nos podemos encontrar con un patrimonio que ha decrecido; lo que quiere decir que tendríamos una rentabilidad lineal negativa y tener, en cambio, una rentabilidad por NAV positiva. En este ejemplo, si la aportación hubiera sucedido antes en el tiempo, al igual que en el caso de la Tabla 8, la rentabilidad lineal y la calculada con el NAV tenderían a parecerse más (Tabla 10).

Lo mismo que sucede con las aportaciones lo vemos con las retiradas, en sentido contrario. También observamos que puede existir una rentabilidad línea positiva y una rentabilidad por NAV negativa.

Las diferencias entre las rentabilidades calculadas por NAV y la lineal van a depender de las rentabilidades positivas o negativas de la cartera en el periodo de tiempo analizado, de cuándo se haya realizado la/s aportación y/o retirada/s, etc.

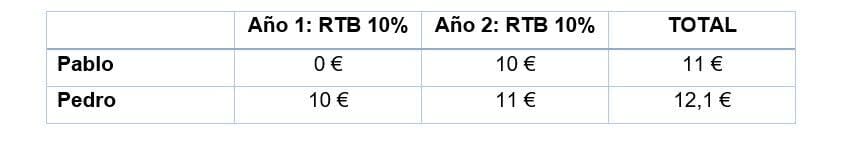

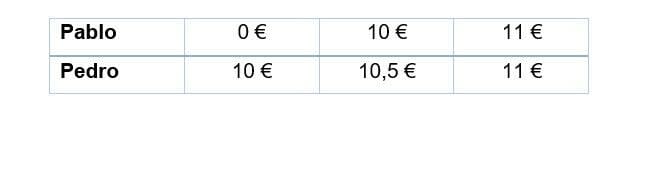

Por ejemplo, si Pablo no tiene dinero en el momento 0, aunque el mercado suba un 10%, no va a obtener rentabilidad ninguna. Si en el momento 1 aporta 10 euros y el mercado sube un 10%, tendrá ese porcentaje de ganancia en su inversión.

Si Pedro tiene los 10 euros desde al comienzo, sin realizar aportaciones, su rentabilidad será mayor.

Pero si ambas personas terminasen con 11 euros, querría decir que la rentabilidad obtenida por Pablo en el segundo periodo (cuando ha realizado la aportación) es más elevada que la de Pedro. El dinero de Pablo ha tenido que “correr” más para llegar a 11 euros. Es decir, su rentabilidad por NAV sería más elevada, aunque su rentabilidad lineal fuese igual.

Artículo basado en el libro De ahorrador a Inversor

Yahoo Finanzas

Yahoo Finanzas