Compra de Credit Suisse convertirá a UBS en una potencia: JPMorgan

(Bloomberg) -- La adquisición de UBS Group AG de su rival Credit Suisse Group AG por US$3.300 millones lo convertirá en un gigante bancario a un precio de ganga, dijeron el martes analistas de JPMorgan.

El acuerdo convertirá a UBS en una “potencia” de gestión de patrimonio con “uno de los modelos de negocio más atractivos en la banca global”, según indicaron analistas liderados por Kian Abouhossein en una nota de investigación. Mientras tanto, el precio pagado es “atractivo” para UBS incluso después de tener en cuenta las posibles pérdidas en los activos de Credit Suisse, los costos de litigio y los gastos de reestructuración, comentaron.

UBS compró Credit Suisse el mes pasado vía un negocio orquestado por el Gobierno suizo, luego de que colapsara la confianza en el banco y esto amenazara con desencadenar una crisis financiera más amplia. UBS, que ya es uno de los gestores de patrimonio más grandes del mundo, ahora absorbe a un rival clave por una fracción del valor de sus activos y hasta 9.000 millones de francos suizos (US$9.900 millones) en garantías de pérdida del Gobierno.

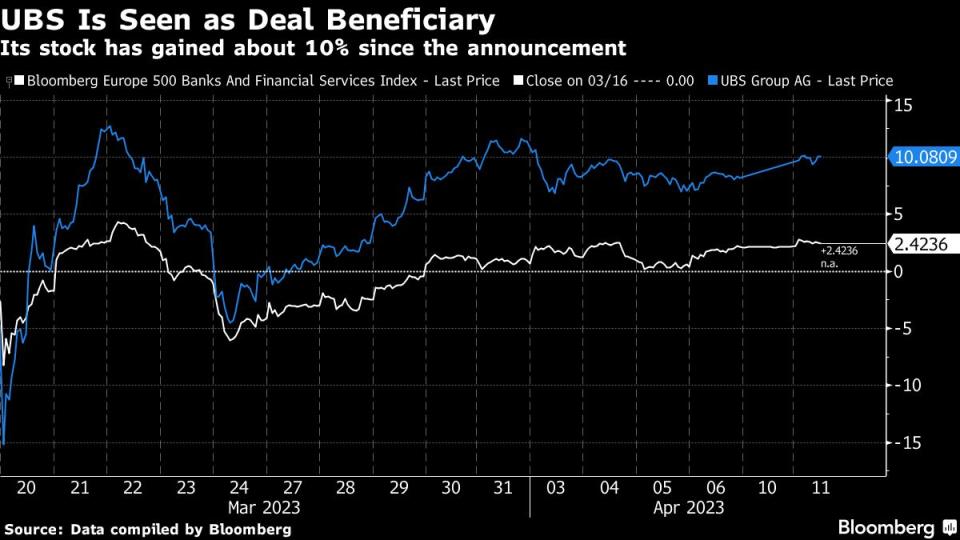

Las acciones de UBS se desplomaron por primera vez después del anuncio del acuerdo, pero desde entonces han avanzado más del 10%, ya que pareciera que los inversionistas perciben cada vez más los términos con buenos ojos. Comparativamente, el índice Bloomberg Europe 500 Banks And Financial Services, una referencia para la industria en general, solo ha aumentado alrededor de un 5% durante el mismo período.

“La transacción puede ser muy atractiva desde el punto de vista del retorno económico de la inversión”, escribieron los analistas. Pronosticaron que el grupo combinado podría generar US$7.000 millones en ganancias antes de impuestos en gestión de patrimonio para 2027.

Sin embargo, el rescate de Credit Suisse orquestado por el Gobierno ha generado cierto descontento entre la población y la clase política suiza, y algunos legisladores expresaron su frustración en una sesión parlamentaria el martes por el uso de medidas de emergencia por parte del Gobierno.

Podrían posponerse los recortes de empleos en las operaciones suizas de Credit Suisse tras la adquisición si se convierten en “un problema político”, dijeron los analistas de JPMorgan en su nota del martes. Los riesgos para una ejecución fluida del acuerdo podrían terminar obligando a UBS a vender o a sacar a bolsa el banco universal nacional de Credit Suisse, que alcanzaría al menos US$10.000 millones en dicho escenario.

Eso “compensaría con creces” el monto invertido en la adquisición del grupo por parte de UBS, escribieron.

Nota Original:Credit Suisse Deal Will Turn UBS Into Powerhouse, JPMorgan Says

More stories like this are available on bloomberg.com

©2023 Bloomberg L.P.

Yahoo Finanzas

Yahoo Finanzas