Diferenciales Pemex alcanzan récord tras sorpresiva venta deuda

(Bloomberg) -- La desafortunada venta de deuda del mes pasado por parte de la estatal Petróleos Mexicanos está demostrando ser más que un bache temporal, y la prima de rendimiento de los bonos del gigante petrolero se encuentran en un nivel sin precedentes.

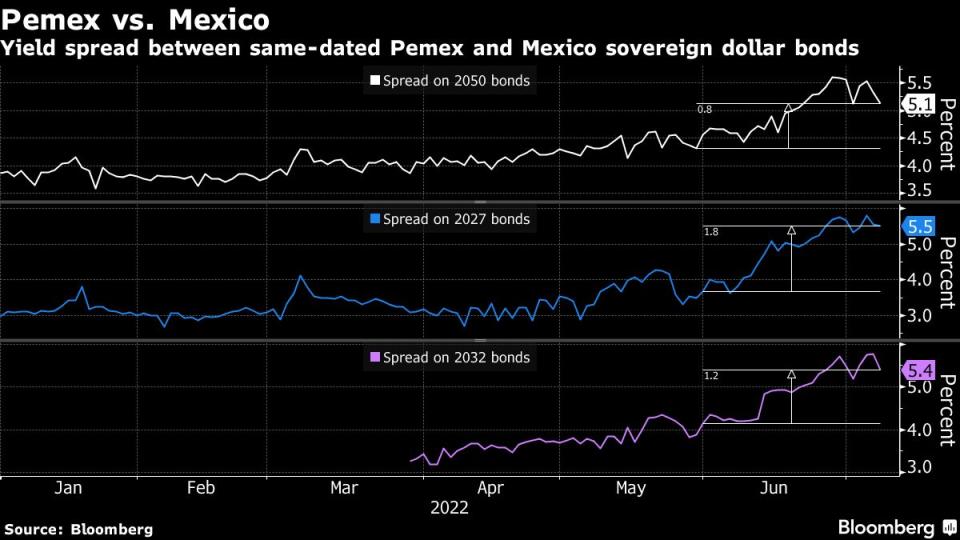

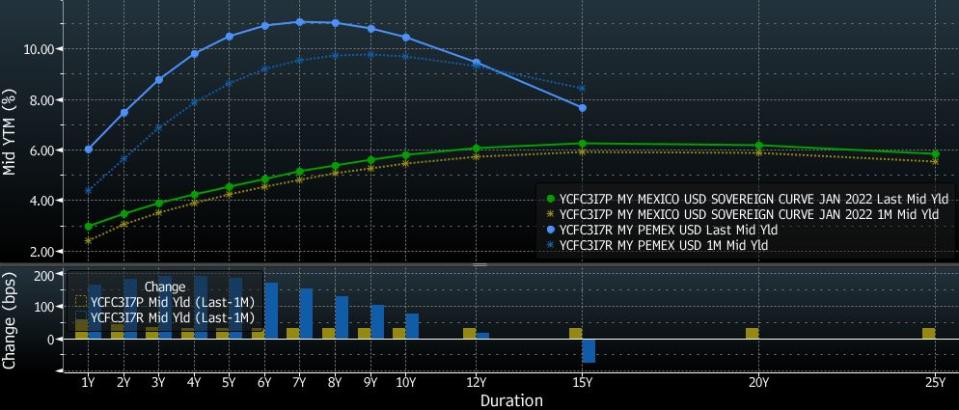

Las notas en dólares de Pemex se han desplomado desde la venta de deuda del 1 de junio, superando las caídas de las notas soberanas de México y llevando el diferencial de rendimiento entre las dos a máximos históricos. La prima entre notas con vencimiento en 2050 subió hasta 119 puntos básicos a un récord de 5,6%.

La caída comenzó después de que un nuevo tipo de venta de bonos para refinanciar parte de la deuda pendiente de Pemex con proveedores tomó por sorpresa a los inversionistas. No esperaban una nueva emisión y estaban desconcertados sobre por qué los altos precios del petróleo no proporcionaban suficiente liquidez para pagar a los proveedores. El resultado fue que la empresa no solo recaudó menos dinero de lo planeado (US$1.500 millones en lugar de US$2.000 millones), sino que también tuvo que ofrecer una tasa de interés más alta: 9,25% en lugar de 8,75%. Y no fue un golpe pasajero para la empresa.

“Esto ha creado incertidumbres entre los inversionistas preocupados por más emisiones de este tipo”, dijo William Snead, analista de BBVA en Nueva York. Si bien es poco probable otra venta de deuda, “agrió el apetito por los bonos de Pemex”.

En la venta de bonos de junio, Pemex canjeó deuda comercial con proveedores por nuevas notas, que Citigroup Global Markets Inc. buscaba colocar en el mercado secundario. Fue esa venta de Citi la que no logró recaudar los fondos previstos.

Rechazos emblemáticos

La posición de Pemex como indicador de la deuda de los mercados emergentes, en un momento en que todo el mercado está cayendo, se sumó a su bajo desempeño. Los bonos en dólares de los países en desarrollo están bajando desde principios de año en medio de las perspectivas de aumentos de las tasas de interés en Estados Unidos, pero las pérdidas se aceleraron en junio en medio de una caída global de los bonos.

Un índice de bonos soberanos y corporativos en dólares de mercados emergentes ha caído un 4,6% desde fines de mayo. Los bonos de Pemex fueron los terceros con peor desempeño en México en ese período, solo detrás de la deuda de Crédito Real SA, que incumplió un bono suizo este año, y la de Braskem Idesa SAPI.

“Pemex es un crédito líquido para el que muchos inversionistas tienen sobreponderación”, dijo Aaron Gifford, analista de deuda soberana de mercados emergentes de T. Rowe Price Group en Baltimore. “Como resultado, tiende a estar bajo una presión adicional durante un entorno de aversión al riesgo”.

Los bonos de Pemex con vencimiento en 2032 cayeron un 12,5% desde principios de junio, en comparación con una baja del 4,6% en las notas de la estatal brasileña Petróleo Brasileiro SA con vencimiento en 2031, y una caída del 9,9% en las notas de plazo similar de la colombiana Ecopetrol SA, que también se vieron afectadas por la elección del presidente izquierdista Gustavo Petro. En tanto, la deuda de Petróleos del Perú SA con vencimiento en 2032 perdió un 7,7%.

Ese desempeño se debe en parte a que el perforador mexicano tiene la carga de deuda más alta de todas las grandes empresas petroleras. Al mismo tiempo, destaca un dilema central para la empresa que no ha obtenido ganancias anuales desde 2013, pero que necesita mucho efectivo para bombear más petróleo en los próximos años.

A medida que aumenta la presión, “una venta de deuda en el momento, el precio y el tamaño inadecuados no ayudó”, dijo Hari Hariharan, director ejecutivo de NWI Management, con sede en Nueva York. “Pemex fue uno de los créditos más extendidos entre los inversionistas de mercados emergentes. Supongo que una combustión de todos estos factores causó el ensanchamiento”.

Tampoco hay expectativas de un repunte significativo en el corto plazo, pese a que el presidente, Andrés Manuel López Obrador, ha ofrecido una garantía implícita sobre la deuda.

“Si bien las valoraciones son baratas, probablemente necesitemos ver un catalizador positivo y nuevas entradas antes de que Pemex pueda tener un desempeño superior significativo”, aseveró Gifford.

Nota Original:

Pemex Bond Spreads Hit Records a Month After Surprise Debt Sale

More stories like this are available on bloomberg.com

©2022 Bloomberg L.P.

Yahoo Finanzas

Yahoo Finanzas